Консолидированная отчетность воспринимается часто как сводная отчетность, данные которой формируются сложением одноименных показателей. Однако методология консолидации определяется не арифметическими действиями, а экономической сущностью бизнеса. Укрупнение компаний за счет слияний и приобретений, организация региональных сетей, привлечение инвестиций и выход на фондовые рынки — все требует прозрачности. Консолидированная отчетность исполняет роль информационной базы для принятия управленческих решений в компаниях со сложной структурой, объединяющих в своем составе несколько юридических лиц и с разными подчас направлениями деятельности.

Закона нет, но есть приказ

Методики проведения консолидации по РСБУ и МСФО отличаются между собой, хотя используют в основном одну и ту же терминологию. Отечественные компании, как правило, готовят свою отчетность по требованиям российского учета и в дальнейшем при необходимости трансформируют ее в соответствии с МСФО.

В российском законодательстве отсутствует какой-либо документ, определяющий порядок составления, представления и публикации консолидированной финансовой отчетности. Нет и соответствующего бухгалтерского стандарта. Федеральный закон «О консолидированной финансовой отчетности» пока не принят и имеет статус проекта.

Имеется лишь Приказ Минфина России от 30.12.96 №112 «О методических рекомендациях по составлению и представлению сводной бухгалтерской отчетности», который дает расшифровку основных понятий и принципов ее составления. В нем говорится, что бухгалтерская отчетность дочернего общества объединяется в сводную бухгалтерскую отчетность при выполнении следующих условий:

- головная организация обладает более чем 50% голосующих акций акционерного общества или более чем 50% уставного капитала общества с ограниченной ответственностью;

- головная организация имеет возможность определять решения, принимаемые дочерним обществом, на основании договора, заключенного между дочерним обществом и головной организацией;

- в случае наличия у головной организации иных способов определения решений, принимаемых дочерним обществом.

Зависимые общества включаются в сводную отчетность при условии, если головная организация имеет более 20% голосующих акций акционерного общества или более 20% уставного капитала общества с ограниченной ответственностью.

Однако в Приказе ничего не говорится, например, о способе расчета нереализованной прибыли или применении метода пропорциональной консолидации. Специалисты компаний вынуждены разрабатывать собственные методики, опираясь на международные стандарты финансовой отчетности (МСФО), или использовать специализированные информационные системы для формирования сводной или консолидированной отчетности.

Группа компаний

Консолидированная отчетность составляется, когда несколько видов деятельности не объединяются в одной компании, а реализуются отдельными компаниями. Каждая при этом остается самостоятельным юридическим лицом. В этом случае говорят, что консолидированная отчетность составляется для группы компаний.

К примеру, одна компания владеет акциями другой в количестве, достаточном для обладания большинством голосов на акционерном собрании. Это означает, что она может принимать любые решения по отношению к другой компании, то есть головная (материнская) компания имеет право и возможность контролировать бизнес второй (дочерней) компании.

Головная (материнская) компания и все ее дочерние структуры образуют группу, находящуюся под контролем материнской компании.

В общем случае контроль определяется как способность головной (материнской) компании управлять финансовой и операционной политикой дочернего предприятия с целью получения определенных экономических выгод. А для этого составляется консолидированная отчетность, так как интерес представляет финансовое состояние группы в целом. Обычно консолидацию проводит головная компания. Но из общих правил бывают и исключения, когда головная компания сама находится в полной или практически полной (более 90%) собственности другой компании.

«1С Консолидация» финансовой отчетности предполагает сбор информации из дочерних структур, ее обработку посредством проведения специфических расчетов с учетом дополнительной информации в определенной последовательности.

Исключение внутригрупповых операций (оборотов)

Из консолидированной отчетности исключаются все показатели, характеризующие внутригрупповые операции. Например, одна из компаний группы продает товары другой компании той же группы.

Каждая из компаний отражает эти операции в своих балансе и отчетах о прибыли и убытках.

Однако с позиции группы как единого целого никакой продажи не было, а только перемещение ресурсов (запасов, продукции) из одной структуры в другую.

Поэтому все параметры сделки между двумя дочерними компаниями должны быть исключены из консолидированной отчетности, но сохраниться в отчетах каждой из них. Такая процедура исключения внутригрупповых операций (оборотов) называется элиминированием.

Расчет накопленного капитала

В российской практике этот расчет не проводится. А по МСФО в консолидированную отчетность включается полностью капитал материнской компании. Для дочерних же компаний этого делать не следует, так как часть их капитала уже вошла в отчетность. Во избежание двойного счета в консолидированный отчет включают только ту накопленную прибыль, которая сформировалась после даты приобретения и принадлежит головной компании.

Кроме того, при консолидации появляется гудвилл — разница между стоимостью бизнеса в целом и агрегированной величиной его идентифицируемых чистых активов, оцененных по справедливой стоимости. Это некая дополнительная экономическая выгода компании к ее прибыли, которая возникает благодаря бренду, прогрессивной организации труда и квалификации сотрудников, деловой репутации.

Гудвилл рассчитывается по состоянию на момент приобретения и является в российском учете амортизируемым. В соответствии со стандартами МСФО (IFRS 3.54 и IAS 38.107) гудвилл не амортизируется, а учитывается по фактической стоимости с учетом убытков от обесценения.

В консолидированной отчетности должна быть отражена и доля меньшинства — миноритарных акционеров. Она рассчитывается умножением стоимости чистых активов дочерней компании на долю владения миноритариев.

Выделение доли меньшинства происходит и при формировании консолидированного отчета о прибылях и убытках. В этом случае, прежде всего, рассчитывается консолидированная прибыль после налогообложения, а затем (в отдельном разделе отчета) показывается, какая ее часть принадлежит материнской компании, а какая — миноритарным акционерам.

Автоматизация процесса

Формирование консолидированной отчетности представляет собой довольно трудоемкий процесс.

Поэтому с целесообразно использование информационных систем.

Как правило, компании, входящие в группу, используют в своей деятельности различные учетные и управленческие системы. Поэтому представляется более целесообразным не переводить их на единую систему, а использовать для сбора информации с мест, ее обработки и формирования сводной (консолидированной) отчетности в целом по группе специальные программно-методические решения.

Для этих целей можно применить систему «1С:Консолидация 8», которая обеспечивает сбор, обработку и представление в едином формате финансовой информации всех дочерних и зависимых компаний, позволяя применять необходимую методологию и учитывать требования международных стандартов.

При этом сверка внутригрупповых оборотов, их элиминация, выполнение корректирующих проводок и других операций осуществляются в автоматическом режиме.

Кроме того, отечественные предприятия ведут учет и готовят отчетность в соответствии с РСБУ.

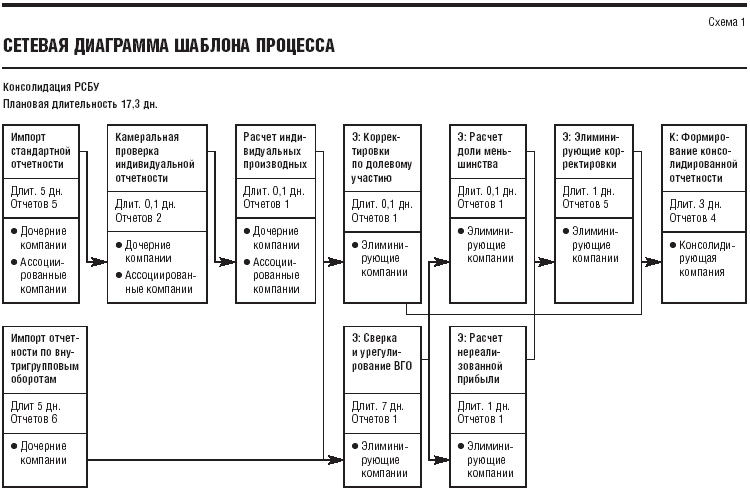

Методология, заложенная в программное решение, позволяет сводную отчетность для группы компаний формировать также согласно РСБУ и Приказу №112 (см. схему 1). Однако имеется возможность не только учесть при этом требования МЦФО, но и в дальнейшем трансформировать сводную отчетность в консолидированную.

Алгоритм формирования консолидированной отчетности по РСБУ

Алгоритм проведения консолидации можно описать в виде следующих шагов:

- получить от дочерних зависимых обществ (ДЗО) регламентированную отчетность и специальные формы, раскрывающие внутригрупповые обороты (ВГО) дочерних компаний;

- осуществить проверку входящей информации на непротиворечивость относительно прошлых периодов и перекрестную проверку входящей отчетности (например, соответствие баланса отчету о прибылях и убытках). Осуществить сверку отчетов по внутригрупповым операциям;

- произвести корректировки. Вычесть из показателей отчетности предприятий данные, которые возникли из-за внутригрупповых операций и которые надо исключить из консолидированной отчетности (если имеют место случаи, связанные с зависимыми обществами, совместной деятельностью или наличием миноритарных акционеров, так же необходимы специальные корректировки;

- провести расчет нереализованной прибыли, приходящейся на остаток активов;

- отчетность, очищенную от ВГО, суммировать построчно и получить консолидированную отчетность;

- выполнить проверку полученной консолидированной отчетности.

Информация от дочерних и зависимых компаний

При проведении консолидации большое внимание уделяется отчетам о ВГО, предоставляемым дочерними организациями. Среди них:

- Типовые формы отчетности (1—5) согласно ПБУ 4/99 «Бухгалтерская отчетность организации».

- Отчеты о внутригрупповых оборотах:

- о движении ресурсов за период;

- о задолженностях внутри группы;

- об инвестициях внутри группы и дивидендах;

- о реализации и получении прочих доходов внутри группы;

- о приобретении внутри группы;

- о движении денежных средств внутри группы.

Хотя в системе заложены формы отчетов, имеется возможность самостоятельно разрабатывать новые формы и изменять имеющиеся.

Сверка

Чтобы исключить ВГО, необходимо осуществить перекрестную, встречную проверку показателей внутригрупповых оборотов в отчетах каждой компании, входящей в группу.

При этом могут выявиться расхождения. К примеру, одни и те же ВГО представлены в отчетах дочерних компаний различными суммами или у одной из компаний данный оборот указан как внутренний, а в отчетности другой этот факт не нашел отражения.

Сверка ВГО (см. табл.) является необходимой контрольной процедурой. Осуществляется она автоматически путем сопоставления данных дочерних компаний:

- о реализации товаров, работ и услуг внутри группы, получении прочих доходов от внутригрупповых операций (из «Отчетов о реализации и получении прочих доходов внутри группы») и данных о приобретении товаров, работ и услуг внутри группы и прочих расходах от внутригрупповых операций (из отчетов контрагентов о приобретении внутри группы);

- о дебиторской и кредиторской задолженности между предприятиями группы (на основании данных «Отчетов о задолженностях внутри группы» — по отдельным категориям задолженностей, в том числе по выданным и полученным займам, причем последние включаются в расчет без учета начисленных к уплате процентов);

- об оплатах денежными средствами внутри группы и о поступлениях денежных средств внутри группы (на основании данных отчетов о движении денежных средств внутри группы);

- о начисленных к получению и к уплате дивидендах внутри группы (по данным «Отчетов об инвестициях внутри группы и дивидендах»);

- о наличии инвестиций внутри группы в отчетности инвесторов и данных о вкладах предприятий группы в уставный капитал — по отчетам их контрагентов («Отчеты об инвестициях внутри группы и дивидендах»).

При этом по каждой позиции можно получить дополнительный отчет-раскрытие, который показывает, из-за отчетности какой компании возникло расхождение данных.

Урегулирование ВГО

Эта процедура представляет собой принятие решения в пользу той или иной суммы ВГО, которая считается обоснованной и верной. Для этого необходимо выяснить причины расхождений, исправить в исходном отчете данные и провести сверку заново или внести корректировку данных в отчет о сверке данных, в раскрытие соответствующих показателей.

Второй вариант при большом количестве исходных отчетов и сравнительно небольшом проценте расхождений представляется более предпочтительным.

Отчет со сверенными данными необходимо сохранить, установив ему статус «Подготовлен» (или «Утвержден»).

Расчет нереализованной прибыли

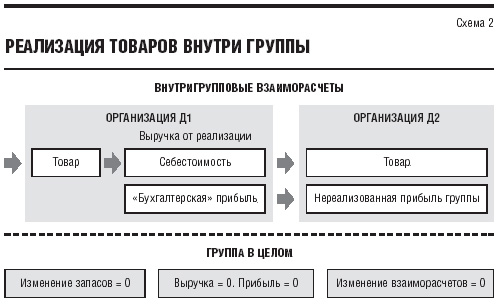

Нереализованная прибыль (НРП) — это прибыль от внутригрупповой операции, которая приводит к повышению стоимости активов в отчетности дочерних компаний на конец отчетного периода. Для группы в целом эти операции являются перемещением ресурсов, тогда как с точки зрения отдельной компании представляют собой реализацию или приобретение активов (см. схему 2).

Расчет нереализованной прибыли (убытка) от внутригрупповых операций, приходящейся на остаток активов на конец отчетного периода и подлежащей исключению из консолидированной отчетности, производится по каждой компании группы, для которого в качестве метода консолидации указана «Полная консолидация». Сам расчет производится в два этапа.

На первом этапе выполняются ввод и сопоставление данных продавцов товаров, работ и услуг о прибыли (убытке) от операций внутригрупповой реализации (эта информация содержится в «Отчете о реализации и получении прочих доходов внутри группы») с данными покупателей о приобретении соответствующих товаров, работ и услуг (из «Отчетов о при обретении внутри группы»).

Аналитические данные по прибыли (убытку) от внутригрупповых операций вводятся с детализацией по контрагентам и показателям — отдельно по материальным ценностям, отдельно по работам и услугам.

Далее производится непосредственный расчет нереализованной прибыли (убытка) от внутригрупповых операций на конец отчетного периода по видам активов:

- незавершенные капитальные вложения;

- основные средства;

- сырье и материалы;

- товары;

- расходы будущих периодов;

- остаток незавершенного производства;

- готовая продукция;

- товары отгруженные.

Методика расчета нереализованной прибыли активов не регламентирована российским законодательством. Поэтому расчет НРП осуществляется последовательно по движению активов с учетом типовой последовательности их трансформации.

Так, сырье и материалы могут использоваться как на производстве (то есть трансформироваться сначала в затраты по незавершенному производству, потом в готовую продукцию, затем в товары отгруженные), так и в строительстве (их стоимость может относиться в состав капитальных вложений, затем — в состав основных средств).

Поэтому расчет нереализованной прибыли от ВГО, приходящейся на остаток материалов, производится первым, и только затем уже обсчитываются капитальные вложения, основные средства и т. д.

Остатки нереализованной прибыли от ВГО в активах на начало периода получаются из аналогичного отчета за предыдущий период.

Элиминация

На этапе элиминирования ВГО в программе заполняется отчет «Элиминация результатов внутригрупповых операций» на основе данных, которые прошли предварительную сверку. При этом автоматически производится повторная проверка расхождений, в частности, по кредиторской и дебиторской задолженности, доходам и расходам, движению материальных и денежных ресурсов между компаниями группы.

В случае наличия миноритариев или зависимых обществ, относительно которых группа в лице головной (управляющей) компании выступает инвестором, проверяются корректировки по доле меньшинства и по долевому участию.

Данные об элиминации внутригрупповых операций в дальнейшем используются для построения отчетных форм по элиминирующей организационной единице: баланса, отчета о прибылях и убытках, отчета о движении денежных средств, отчета о движении капитала. В них построчно указаны те показатели, которые были исключены в процессе формирования консолидированной отчетности.

Данные в отчетах по элиминирующим организациям обозначены как минусовые, так как при формировании консолидированной отчетности они вычитаются при построчном суммировании.

Отнесение корректировок на специальные элиминирующие организационные единицы позволяет повысить наглядность корректировок и аудируемость отчетности.

Непосредственно консолидация

Консолидированная отчетность формируется с помощью специального алгоритма консолидации периметра, суть которого состоит в следующем:

- производится построчное суммирование соответствующих показателей отчетности предприятий, для которых предусмотрена полная консолидация, и «элиминирующей» компании (то есть консолидационных корректировок);

- показатели отчетности организаций, по которым предусмотрена консолидация по методу долевого участия, в консолидированную отчетность не включаются (корректировкастоимости инвестиций в такие предприятия учитывается через «элиминирующую» компанию (через специальную процедуру корректировок);

- показатели отчетности организаций, по которым предусмотрена пропорциональная консолидация, включаются в отчет пропорционально проценту контроля группы над этим предприятием.

Таким образом, логический алгоритм работы программы при консолидации бухгалтерской отчетности соответствует алгоритму, логике процесса консолидации.

Трансформация и консолидация по МСФО

Отчетность, составленная по российским правилам бухгалтерского учета, не содержит всей необходимой информации, ее данные несопоставимы по многим параметрам с отчетностью иностранных компаний, что препятствует инвесторам принятию обоснованных экономических решений.

В специализированную систему «1С:Консолидация 8 ПРОФ» встроена методология трансформации, содержащая комплект исходных, трансформационных и итоговых форм, обеспечивающих подготовку отчетности в соответствии с МСФО. Модель включает более 60 трансформационных корректировок, отражающих типичные различия между учетными политиками РСБУ и МСФО. Важным моментом трансформации отчетности является анализ применяемой учетной политики и возможность задать ее основные параметры.