Посвящаем сегодняшний выпуск разбору изменения в сдаче отчетности за второй квартал 2022 года.

«1С-Рарус» собрал для вас главные изменения отчетности за второй квартал 2022 года, чтобы наши читатели не совершали ошибок и были в курсе последних изменений.

Оглавление

Состав отчетности за второй квартал 2022 года

Отчетность, которую необходимо сдавать бухгалтерам по результатам 2 квартала 2022 года, делится на налоговую, бухгалтерскую и статистическую.

Состав отчетности зависит от следующих факторов:

- система налогообложения;

- виды деятельности компании.

Для того, чтобы не пропустить сдачу отчетов и не получить штрафы за несдачу, рекомендуется пользоваться календарем бухгалтера, публикуемый на нашем сайте.

Например, календарь бухгалтера на июль.

Налоговая отчетность

Декларация по НДС

Плательщики в начале второго квартала обязаны представить декларацию по этому налогу.

Кто сдает декларацию по НДС

Декларацию по НДС обязаны подавать следующие налогоплательщики:

- Российские организации и предприниматели на общей системе налогообложения, которые не получили освобождения от уплаты НДС.

- Те лица, которые получили освобождения, но выставляют покупателям счета-фактуры с выделенным НДС.

- Налоговые агенты (плательщики и неплательщики НДС).

- Покупатели металлолома, макулатуры и другого вторсырья.

- Участники, которые ведут общие дела по договору простого товарищества.

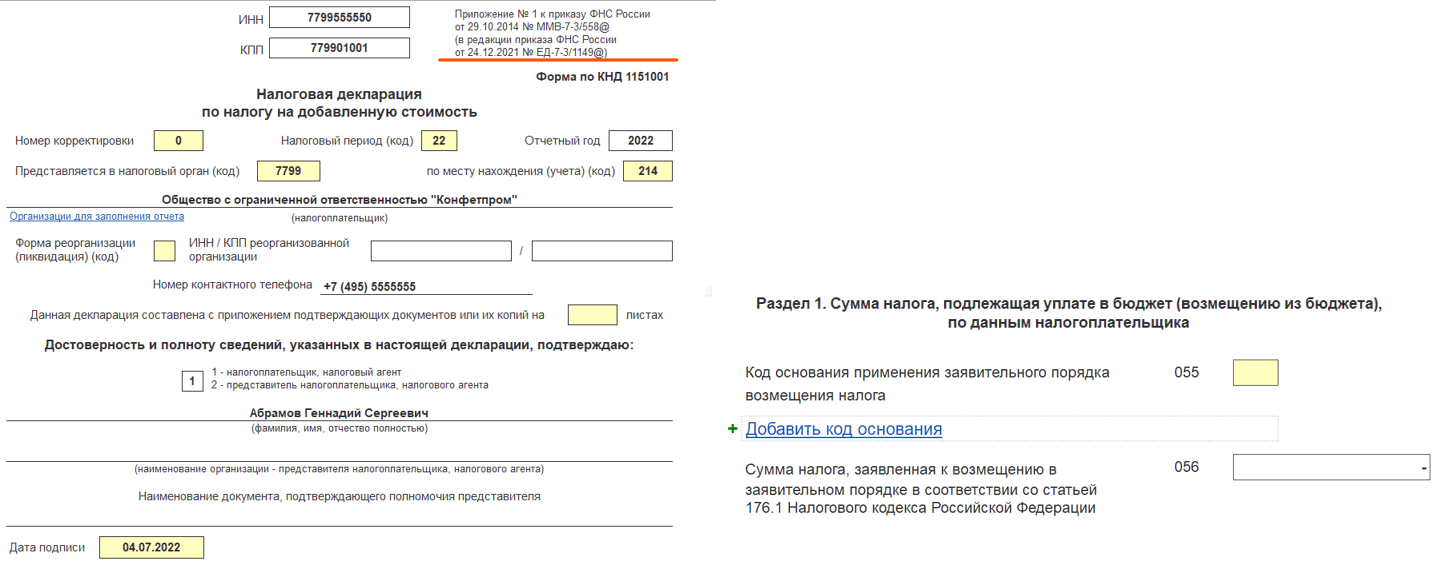

Бланк декларации по НДС утвержден приказом ФНС России от 29 октября 2014 года (в редакции от 24 декабря 2021 года). Обновленный бланк применяется с отчетности за первый квартал 2022 года.

Когда сдавать декларацию

Представить декларацию по НДС за второй квартал 2022 года нужно не позднее 25 июля 2022 года.

Обратите внимание: за несвоевременное представление декларации по НДС плательщику грозит штраф, минимальный размер которого составляет 1000 рублей.

В каком виде подавать декларацию

Декларации по НДС представляют в инспекции только в электронной форме через уполномоченных спецоператоров, независимо от численности сотрудников.

Обратите внимание: если формат отчетов во внебюджетные фонды зависит от численности сотрудников, то декларации по НДС подаются только в электронном формате.

Изменения

Раздел 1 дополнили новыми строчками:

- по строке 055 нужно отражать код основания на право применения заявительного порядка возмещения НДС (всего таких оснований 7 — от кода 1 до кода 7).

- по строке 056 указать общую сумму НДС, которую планируете возместить в заявительном порядке по всем указанным основаниям.

Обратите внимание: если вы возмещаете НДС по нескольким основаниям, в строке 055 необходимо перечислить все основания, все коды.

Новый шаблон декларации по НДС добавлен в версию 3.0.108.36 от 2 марта 2022 года в «1С:Бухгалтерия», поэтому важно своевременно обновлять базу для того, чтобы всегда сдавать отчетность по актуальным формам.

Декларация по налогу на прибыль

Когда сдавать декларацию

Сроки сдачи декларации по налогу на прибыль в течение года зависят от способа уплаты авансовых платежей по налогу на прибыль

- По итогам года — 28 марта.

- Ежеквартально или ежемесячно, исходя из полученной прибыли, полученной в предыдущем квартале — не позднее 28 числа месяца после отчетного квартала.

Обратите внимание: крайний срок сдачи декларации за полугодие 2022 года выпадает на 28 июля 2022 года.

- Если налог рассчитывается исходя из фактической прибыли, ежемесячно надо сдавать декларации не позднее 28 числа каждого месяца текущего года.

Кто сдает декларацию

Подать декларацию по налогу на прибыль по итогам квартала 2022 года должны:

- Российские организации, которые применяют общую систему налогообложения.

- Налоговые агенты по налогу на прибыль независимо от системы налогообложения.

- Ответственные участники консолидированных групп налогоплательщиков.

- Представительства иностранных организаций, но они сдают декларацию по налогу на прибыль по другой форме.

В каком виде сдавать декларацию

Декларацию по налогу на прибыль необходимо сдать в одном экземпляре в инспекцию по местонахождению организации и, если у организации есть обособленные подразделения, декларацию также необходимо подавать как по местонахождению головного отделения, так и по местонахождению каждого обособленного подразделения или ответственного подразделения по группе.

Обратите внимание: за несдачу декларации по налогу на прибыль за второй квартал 2022 года или подачу ее с опозданием установлены штрафные санкции. Опоздавшие с отчетностью заплатят штраф 5% от неоплаченной в обозначенный срок суммы налога за каждый полный и неполный месяцы просрочки. Сумма штрафа при этом будет не менее 1000 рублей и не более 30% от суммы налога, который не уплачен в срок.

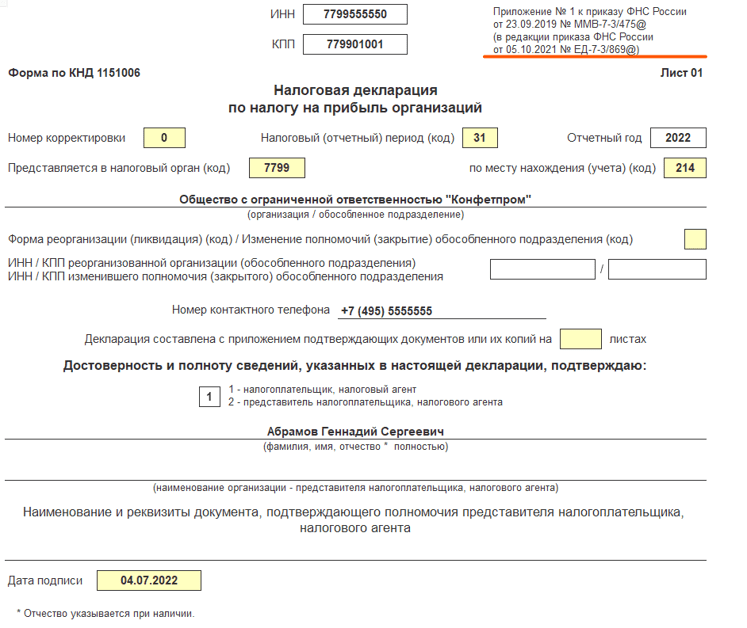

Бланк декларации утвержден ФНС России от 23 сентября 2019 года, но с 1 января 2022 года действует редакция, утвержденная Приказом ФНС России от 5 октября 2021 года.

Изменения

- На всех страницах обновлены штрих-коды.

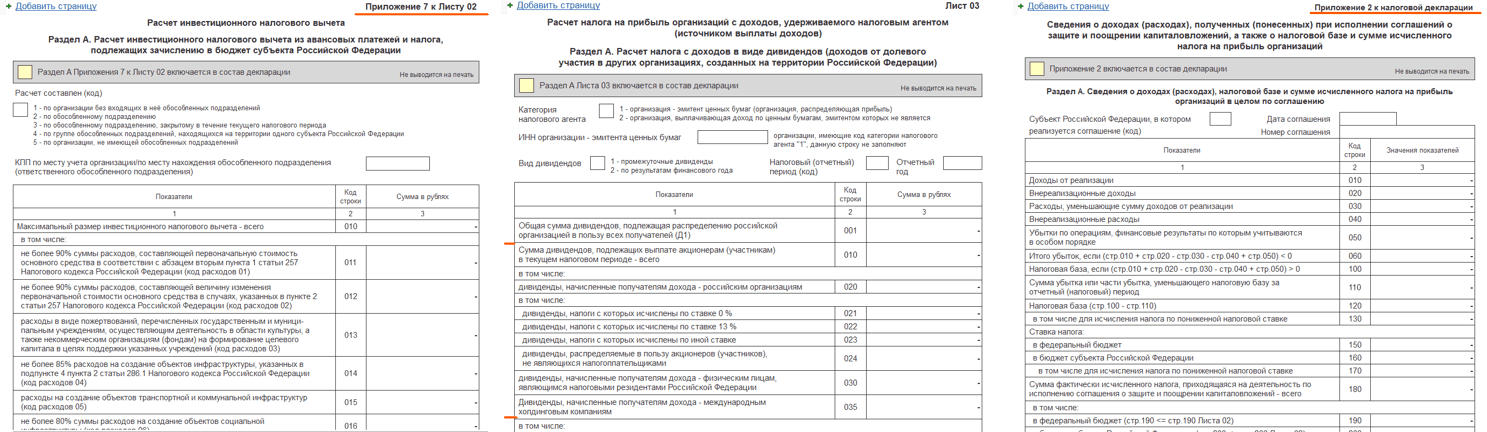

- Дополнительные поля в приложении 7 к разделу 2 позволяют рассчитать вычет при ведении инвестиционной деятельности.

- В приложении 2 к декларации внесены изменения для участников соглашения о развитии инвестиций.

- На листе 3 внесены дополнения для налоговых агентов, выплачивающих дивиденды.

Обратите внимание: Вам необходимо проверить свою учетную программу, обновить ее до последней версии, поскольку электронный формат скорректирован под обновленную печатную форму в «1С».

Расчет по страховым взносам

Кто сдает РСВ

Подавать расчет по страховым взносам обязаны все компании и предприниматели, которые выступают в роли страхователей по отношению к застрахованным лицам:

- Компании и ИП, являющиеся работодателями.

- Компании и ИП, выступающие в роли заказчиков по договорам ГПХ, при условии, что исполнитель — это физическое лицо.

- Главы крестьянско-фермерских хозяйств, которые не производят отчислений в пользу физических лиц.

Когда сдавать РСВ

Срок сдачи РСВ за 2 квартал 2022 года выпадает на 30 июля. Так как это выходной день, то крайний срок подачи отчета переносится на 1 августа (понедельник). Соблюдать данный срок обязаны все компании и ИП, независимо от формы подачи отчета — в бумажном или в электронном виде.

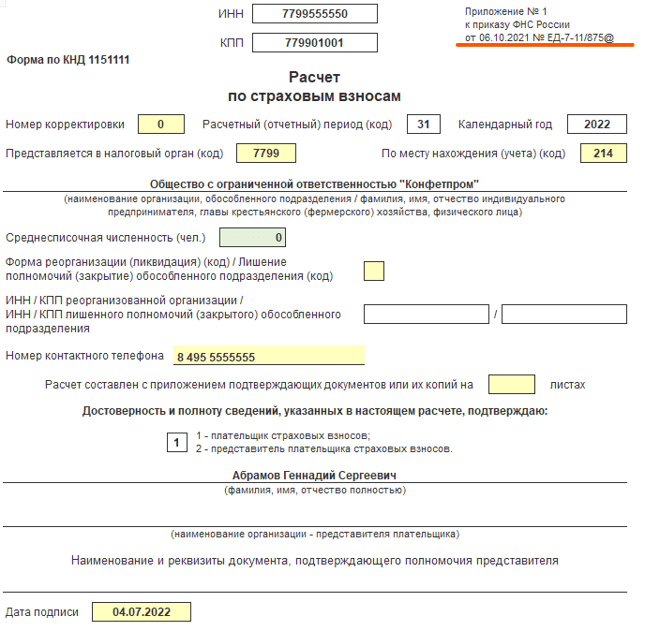

В каком виде сдавать РСВ

В конце 2021 года была утверждена обновленная форма расчета по страховым взносам, а также порядок ее заполнения. Впервые организации и ИП с работниками отчитывались по ней по итогам первого квартала 2022 года. Эту же форму мы используем и для заполнения расчетов по страховым взносам за первое полугодие 2022 года.

- Если вы начисляли выплаты в пользу более 10 физических лиц, то сдать расчет по страховым взносам необходимо в электронном виде.

- В противном случае расчет по страховым взносам можете подавать как в бумажном виде, так и в электронном виде.

Изменения

Главное отличие вновь утвержденной формы РСВ от прежней формы состоит в том, что из нее исключены приложения, а также графы и строки, предназначенные для отражения затрат по выплате пособий. Это связано с тем, что 1 января 2021 года пособия платят напрямую в ФСС РФ, поэтому у работодателей нет расходов, на которые можно уменьшить взносы на социальное страхование.

- Код вида экономической деятельности. С титульного листа исключили реквизит код вида экономической деятельности по классификатору ОКВЭД2, тем самым избавив плательщиков от необходимости указывать код.

- При приеме расчетов ФНС будет проверять право плательщиков на применение пониженных тарифов по виду экономической деятельности, который указан в качестве основного вида деятельности плательщика в Едином государственном реестре юридических лиц и ИП.

- Были исключены ненужные строки и приложения. По сравнению с предыдущей формой расчета в обновленной версии стало меньше строк и приложений. Это связано с тем, что была отменена зачетная система и в отчете не требуется отражать расходы страхователя на выплаты пособий по временной нетрудоспособности и в связи с материнством.

- В разделе 1 исключены строки 120-123, где отражались суммы превышения расходов над исчисленными взносами.

- В структуру расчета по страховым взносам были внесены изменения: исключены приложения 3 и 4, в которых ранее исполняли расшифровку социальных расходов и выплаты за счет федерального бюджета.

Обратите внимание: в расчете по страховым взносам с 2022 года по-прежнему есть строчка для отражения суммы возмещенных ФСС расходов — это строка 070 в новой форме приложение 2 к разделу 1. В ней необходимо отражать только то возмещение, которое работодатель получил от фонда за период с 2017 по 2020 год. А возмещение от Фонда за отчетные периоды 2021 года в расчете по страховым взносам необходимо отражать по строке 080 приложение 2 к разделу 1 расчета.

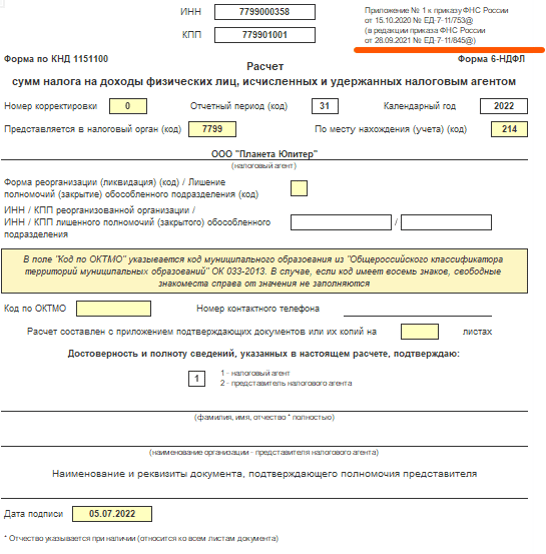

Отчет 6-НДФЛ

Расчет 6-НДФЛ за первое полугодие 2022 года налоговые агенты должны представить по той же форме, по которой отчитывались за первый квартал 2022 года.

Состав расчета за полугодие

- Титульный лист.

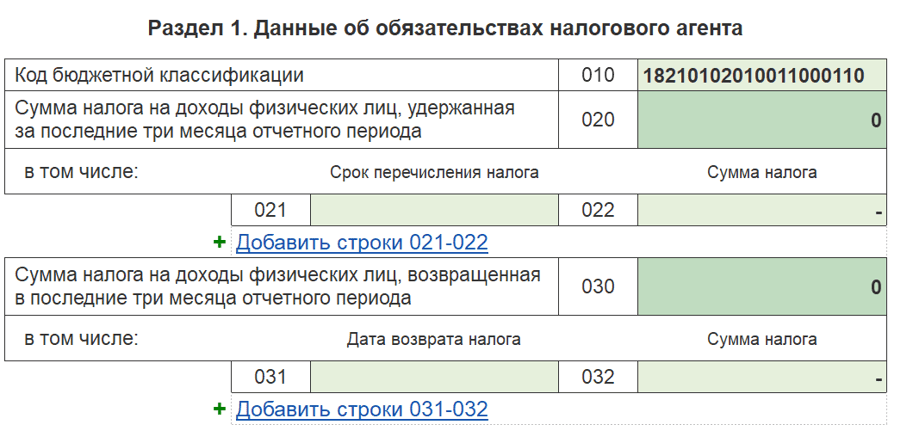

- Раздел 1 «Данные об обязательствах налогового агента».

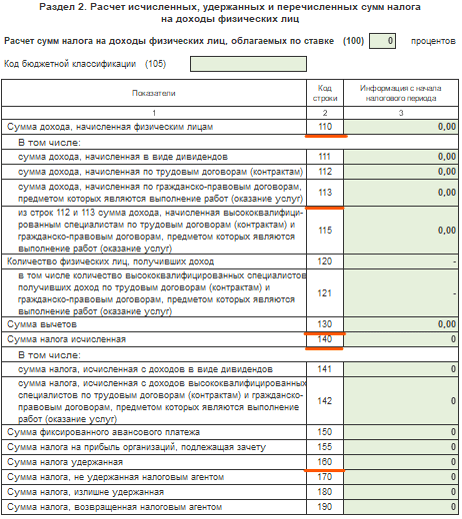

- Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ».

Обратите внимание: справки о доходах физических лиц в рамках 6-НДФЛ сдаются только по итогам года. В расчете за полугодие они не нужны.

Изменения

- Если в расчете требуется показать сумму, облагаемую по разным ставкам НДФЛ, а значит и сумму налога, исчисленную по разным ставкам, то для каждой из них оформляются свои разделы 1 и 2.

- В разделе 1 указывается сумма удержанного и возвращенного налога за последние три месяца отчетного периода.

- В поле 021 отражаются даты, когда нужно перечислить налог:

- Для зарплаты — это следующий день после выплаты.

- Для отпускных и пособий по больничным — это последний день месяца. Дата фактического перечисления налога значения не имеет, в данном отчете эта дата не отражается.

- В поле 022 указывается суммарный налог, который нужно перечислить на соответствующую дату.

- Раздел 2 заполняется нарастающим итогом с начала года. Несоблюдение данного правила, по мнению налоговиков является одной из самых распространенных ошибок.

- В поле 110 отражается сумма дохода до уменьшения на вычеты и доход от налога физических лиц. Сюда попадают выплаты работникам за первые 6 месяцев 2022 года — это зарплата, отпускные, больничные и другие выплаты. При этом в доходах, указанных в поле 110 не должно быть сумм, полностью не облагаемых НДФЛ.

- Ежемесячные премии отражаются в расчете так же, как и зарплата, а квартальные и годовые премии должны попасть в 6-НДФЛ только если они были выплачены в отчетном периоде.

- Если у вас были выплаты в пользу физических лиц по гражданско-правовым договорам, то не забудьте заполнить строчку 113.

- В поле 130 указывается сумма вычетов.

- Поле 140 — исчисленный НДФЛ, отражающийся нарастающим итогом.

- Удержанный НДФЛ отражается в строке 160.

Если никаких выплат не было, значит работодатель не являлся налоговым агентом по НДФЛ, поэтому у работодателя не возникает обязанностей по сдаче данного отчета.

Отчетность во внебюджетные фонды

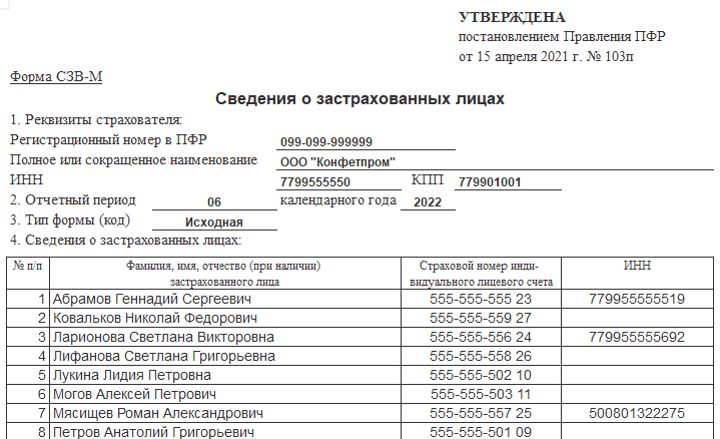

Отчет СЗВ-М

Сведения о застрахованных лицах. Изменения в форму отчета СЗВ-М в 2021 году не вносились. Унифицированная форма СЗВ-М 2022 года обязательна для всех российских страхователей.

Кто сдает отчет СЗВ-М

- Юридические лица.

- ИП.

- Представители частной практики, которые привлекают к труду физические лица.

В отчет СЗВ-М следует включать всех граждан, с которыми работодатель заключил трудовой или гражданско-правовой договор. Причем наличие выплат в пользу физического лица в отчетном периоде значения не имеет. Если вы заключили договор и привлекли работника к труду, данные о застрахованном лице должны быть отражены в СЗВ-М за соответствующий месяц.

В каком виде сдавать отчет

Форма СЗВ-М сдается в подразделение пенсионного фонда по месту регистрации страхователя. Сведения необходимо представлять на всех застрахованных работников, независимо от их возраста и наличия у них права на пенсию.

Сдать СЗВ-М можно на бумаге или в электронном виде. Бумажный формат предусмотрен только для страхователей, численность персонала которого не превышает 25 человек. Данная категория нанимателей вправе отчитываться в Пенсионный фонд России в любом удобном формате, они могут сдавать отчетность либо на бумаге, либо же сдавать отчетность онлайн. Если же у страхователя трудится более 25 человек, то он обязан сдавать СЗВ-М исключительно в цифровом формате.

Когда сдавать отчет

Сдавать отчет необходимо не позднее 15 числа месяца, следующего за отчетным периодом. Отчетным периодом для СЗВ-М признается календарный месяц, т.е. последний месяц второго квартала —июнь 2022 года.

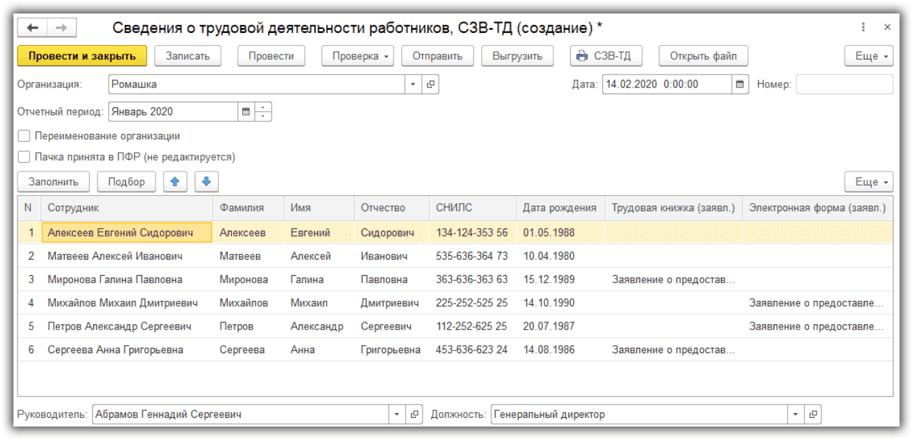

Отчет СЗВ-ТД

Сведения о трудовой деятельности работников. По форме СЗВ-ТД работодатель обязан отчитываться в пенсионный фонд только если в отношении работников имели место кадровые процедуры.

Сдача отчета зависит от того, о каком кадровом мероприятии идет речь:

- при приеме на работу и увольнении подавать данный отчет надо не позднее следующего рабочего дня после даты издания соответствующего приказа.

- при других кадровых событиях, например, при переводе на другую должность, сведения подают ежемесячно, не позднее 15 числа месяца, который следует за отчетным.

Сдавать СЗВ-ТД нужно:

- только на тех сотрудников, в отношении которых имели место кадровые мероприятия, например, прием, увольнение, перевод, переименование, лишение права выполнять работу.

- когда работник подал заявление о том, в какой форме будет вестись его трудовая книжка.

Отчет 4-ФСС

Фонд социального страхования утвердил новую форму отчета 4-ФСС. Отчитаться по ней за полугодие 2022 года необходимо уже по новой форме. Фонд опубликовал обновленную форму бланка и порядок заполнения.

Когда сдавать отчет

Расчет необходимо предоставить не позднее 20 июля 2022 года, если вы сдаете отчет на бумажном носителе, и не позднее 25 июля 2022 года, если вы сдаете в форме электронного документа.

В каком виде сдавать отчет

Сведения в форме 4-ФСС можно оформить в виде бумажного отчета и в виде электронного документа. Выбор формата предоставлен страхователю, но только в том случае, если его среднесписочная численность меньше определенного лимита, установленного ФСС. В 2022 году данный лимит составляет 10 человек. Если среднесписочная численность составляет более 10 человек, организация обязана подавать 4-ФСС в электронном формате.

Кто сдает отчет

- Юридические лица являются страхователями по умолчанию, они обязаны сдавать форму 4-ФСС по окончании каждого квартала. В противном случае организация может получить штраф.

- Обособленные подразделения обязаны отчитываться в ФСС, пока числятся в фонде в качестве самостоятельного страхователя. Если деятельность вашего обособленного подразделения прекращена, то необходимо ее снять с учета и после этого прекратить сдачу 4-ФСС.

- ИП, фермеры и владельцы частных практик сдают 4-ФСС пока числятся в соцстрахе в качестве страхователя.

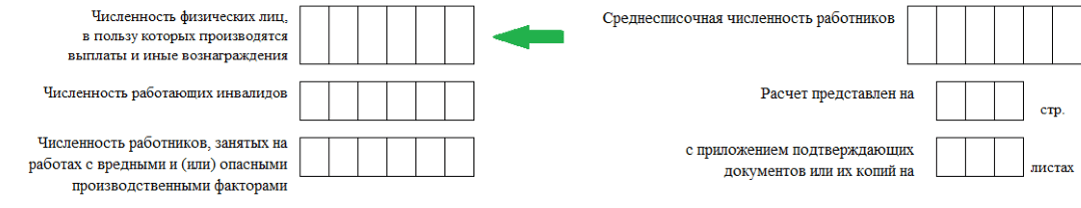

Изменения

- Окончательный переход на прямые выплаты.

- Из новой формы убрали графы, строки и таблицы, в которых раньше работодатели отражали свои расходы на выплаты пособий по социальному страхованию от несчастных случаев и профессиональных заболеваний.

- Изменения титульного листа. Он дополнен показателем численности физических лиц, в пользу которых производятся выплаты и иные вознаграждения. Тут указывают численность сотрудников, получивших доходы от работодателя. Показатель берется на конец отчетного периода.

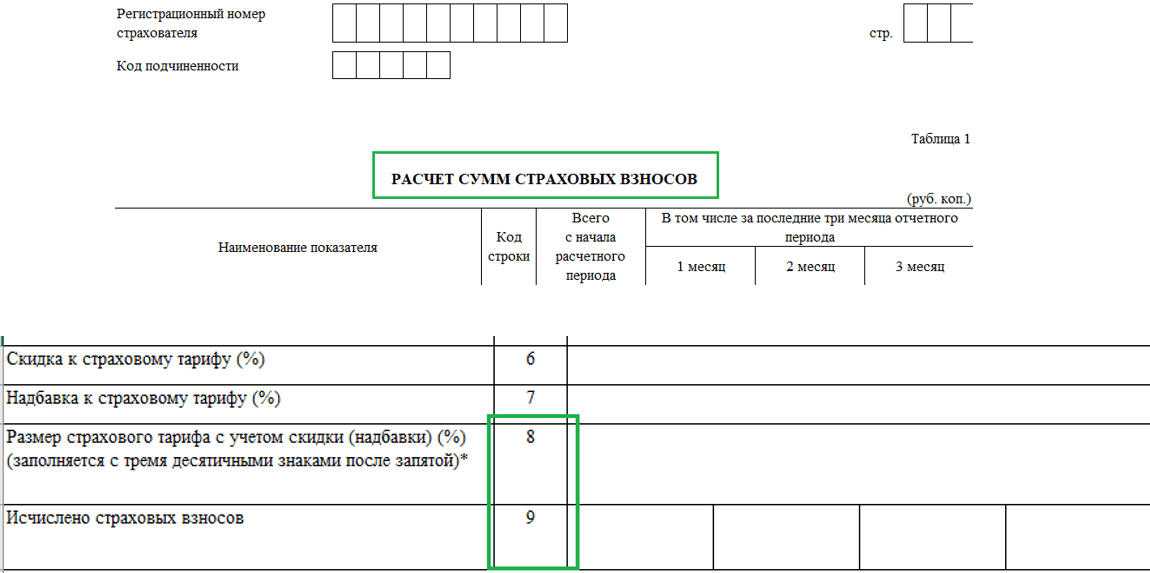

- Таблица 1. Название таблицы теперь звучит как «Расчет сумм страховых взносов», хотя раньше она называлась «Расчет базы для начисления взносов».

- Из таблицы 1 исключили строчку 8 — «Дата установления надбавки», но добавили строку 9 «Исчислено страховых взносов», где указывается сумма исчисленных страховых взносов, ранее попадавших в таблицу 2.

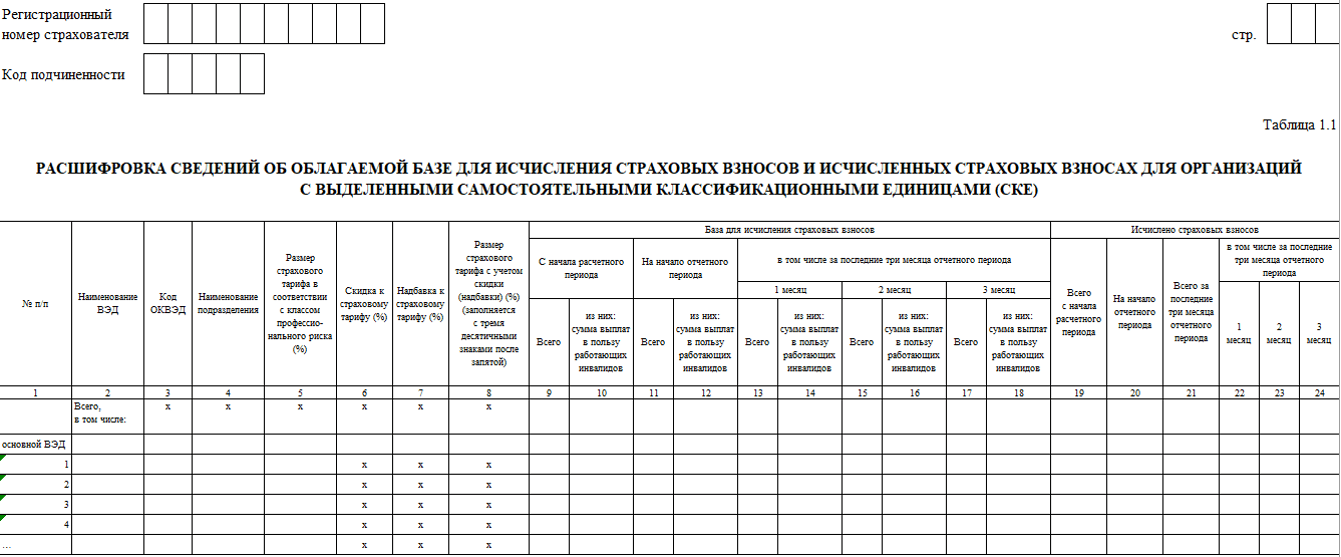

- Таблица 1.1. В прошлой версии отчет по таблице назывался «Раздел самостоятельных классификационных единиц». Эту таблицу заполняют те страхователи, деятельность обособленных и структурных подразделений которых отличается от основной. Такие подразделения называются самостоятельными классификационными единицами, и им устанавливается свой тариф взносов от несчастных случаев и профессиональных заболеваний. Требования к таким единицам прописаны в приказе Минздравсоцразвития № 55.

- В таблице 1.1 появилась строчка «основной ВЭД». В нее включаются данные, которые относятся к части деятельности, не выделенной в самостоятельную классификационную единицу, а во второй и последующих строках отражаются данные по самостоятельным классификационным единицам.

- Появилась итоговая строка «Всего», где суммируются значения по всем строкам соответствующих граф.

- Теперь базу для исчисления страховых взносов нужно указывать с начала расчетного (графы 9 и 10), и на начало отчетного периода. В новом отчете появились графы для указания исчисленных страховых взносов с начала расчетного и на начало отчетного периодов, расшифровка показателей за три месяца по каждому подразделению организации.

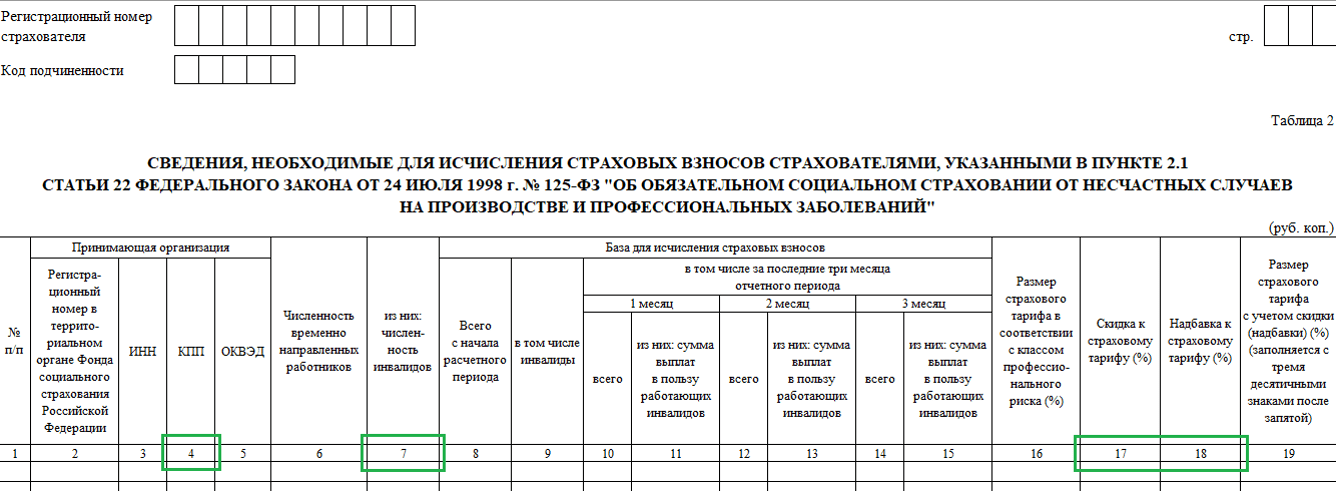

- Таблица 2 — это прежняя таблица 1.1., но в нее внесли изменения. Данную таблицу заполняют работодатели, временно направляющие своих сотрудников к другим нанимателям по договору о предоставлении персонала.

- В таблице 2 появились четыре новые колонки: 1. КПП принимающей стороны, 2. численность переведенных работников-инвалидов, 3. скидка к страховому тарифу, 4. надбавка к страховому тарифу.

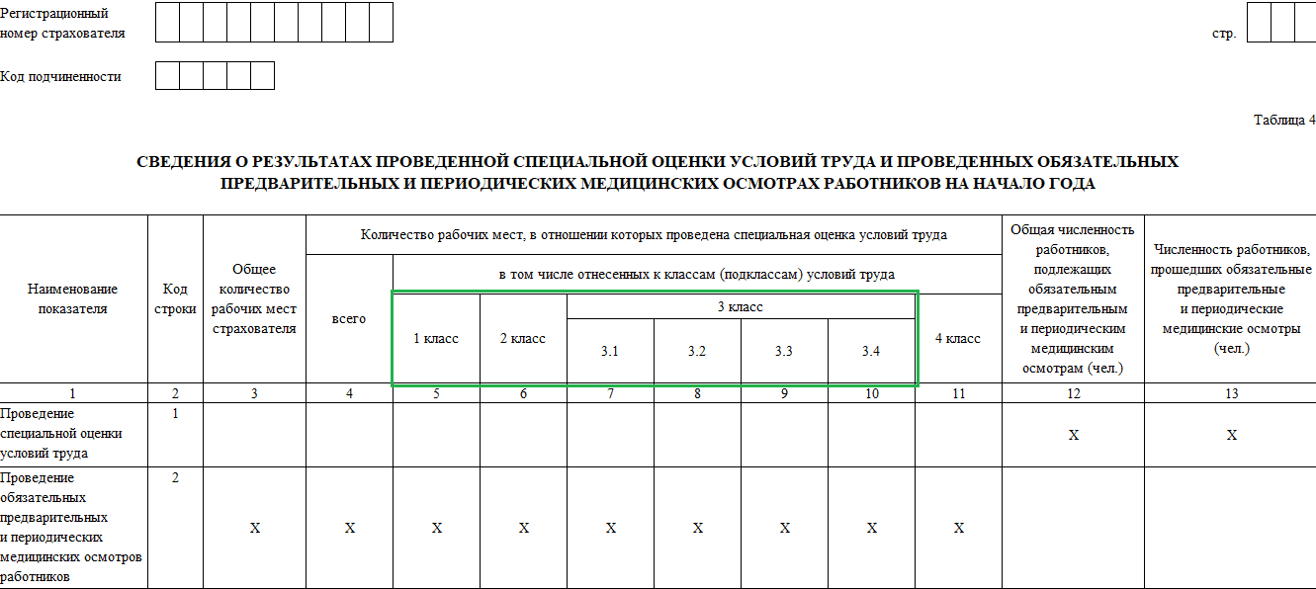

- Таблица 4. В эту таблицу переехали сведения о специальной оценке условий труда и медосмотров из таблицы 5 старой формы. Появились дополнительные колонки для отражения результатов специальной оценки условий труда с классами вредности 1 и 2, а класс 3 разбили на подклассы. Т.е. по результатам проведения специальной оценки условий труда указывается количество рабочих мест по классам 1, 2, подклассы 3 класса и 4.

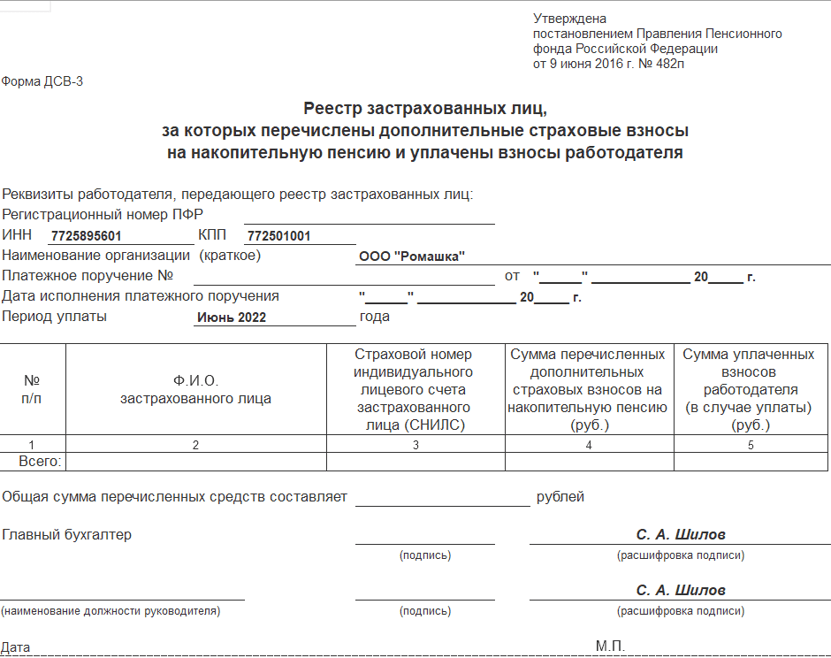

Отчет ДСВ-3

Пенсионное законодательство позволяет увеличить будущую пенсию с помощью дополнительных страховых взносов. Работник может самостоятельно перечислять взносы, а может доверить это работодателю. Если такие взносы платит работодатель, то он обязан сдавать в Пенсионный фонд России специальные реестры с перечнем лиц по форме данного отчета. Взносы добровольные и перечисляются за счет средств работников по их заявлению. Данный отчет сдают страхователи, которые перечисляют за работников дополнительные взносы на накопительную пенсию.

В каком виде сдавать отчет

Отчет можно сдавать на бумаге или в электронном виде, если среднесписочная численность до 10 человек включительно. Если же среднесписочная численность превышает 10 человек, то сдавать этот отчет необходимо только в электронном виде.

Обратите внимание: если реестр сдается на бумаге, то листы нужно прошить и пронумеровать.

Содержание отчета

Реестр содержит реквизиты работодателя — это номер регистрации в пенсионном фонде, ИНН, КПП, наименование организации и реквизиты платежных поручений на уплату дополнительных взносов. Табличная часть формы содержит фамилию, имя, отчество застрахованного лица, его СНИЛС, сумма уплаченных взносов и общая сумма перечисленных средств.

Изменений в этом отчете в 2022 году не произошло.

Статистическая отчетность

Здесь не будут рассматриваться конкретные отчеты, потому что статистическую отчетность сдают не все организации и ИП.

Кто сдает отчетность

- Крупный бизнес отчитывается чаще и в большем размере.

- Средний и малый бизнес проверяют выборочно.

- Росстат периодически формирует выборку по малому бизнесу, и если организация попадет в нее, то Росстат пришлет требование по адресу регистрации ИП или организации.

Обратите внимание: на сайте Росстата можно самостоятельно проверить, попадает ли организация под сдачу статистической отчетности. Для этого надо указать ИНН организации.

- Раз в пять лет Росстат проводит сплошную перепись малого и среднего бизнеса. Последнее сплошное наблюдение было в 2021 году. Соответственно, следующее будет в 2026 году. При сплошном наблюдении все предприниматели должны заполнить анкету и сдать формы №МП-СП и № 1-Предприниматель.

Обратите внимание: если у вас по какому-то отчету отсутствуют показатели, то отчет все равно надо будет сдать, просто он будет нулевой.

Изменения

С января 2022 года все без исключения сдают статистическую отчетность только в электронном виде с электронной цифровой подписью.

Обратите внимание: мы рекомендуем пользоваться статистическим календарем, который публикует Росстат на своем сайте, где также по датам можно проследить сроки.

Подписывайтесь на Telegram-канал «ЛК 1С-Рарус отвечает», чтобы оставаться в курсе всех новостей из мира бухгалтерии.

Работа с 1С:Бухгалтерией