В 2023 году произошло много изменений, связанных с ведением учета НДФЛ и страховых взносов. Мы попросили специалиста «1С‑Рарус» рассказать читателям подробнее об изменениях.

В статье рассмотрим

С 1 января 2023 года все компании будут рассчитываться с бюджетом с помощью единого налогового платежа на единый налоговый счет.

Совокупная обязанность — сумма всех налогов, сборов, авансов, взносов, штрафов, пени и процентов, которые обязана уплатить организация.

Так как с 1 января 2023 года ФНС самостоятельно формирует входящее сальдо единого налогового счета, работодатели не должны перечислять налоги разными платежками. Вся сумма будет переводиться на единый счет.

Суммы в счет погашения того или иного налога можно отправить ФНС из программы «1С:Зарплата и управление персоналом».

Обратите внимание: в единый налоговый платеж не входит НДФЛ с доходов иностранцев, которые работают в России по найму.

Основные изменения

- Дата фактического получения дохода в виде зарплаты — день ее выплаты.

- Расчет зарплаты ведется в пределах месяца.

- Сроки расчета и подача уведомления по налогу: с 23 числа предыдущего месяца по 22 число текущего месяца.

- Аванс по заработной плате признается полученным доходом сразу при выплате.

Обратите внимание: с аванса также необходимо удержать НДФЛ.

- По умолчанию все документы, относящиеся к авансу, попадут в документ «Начисления за первую половину месяца».

- Расчет НДФЛ с совокупной налоговой базы отложен до 2024 года.

- Срок перечисления НДФЛ теперь определяется по-новому:

Период удержания НДФЛ Срок перечисления НДФЛЛ с 1 по 22 января не позднее 28 января с 23 числа предшествующего месяца по 22 число текущего месяца не позднее 28 числа текущего месяца с 23 по 31 декабря не позднее последнего рабочего дня календарного года - Необходимость ежемесячно подавать уведомления об исчисленных суммах налогов, авансовых платежей по налогам, страховых взносов.

- Не нужно указывать даты перечисления НДФЛ и реквизиты платежных поручений в регистрах налогового учета.

Учет доходов для НДФЛ

- Все доходы в виде оплаты труда начнут учитываться по дате выплаты.

- Зарплата за первую половину месяца будет учитываться отдельно от выплаченной по итогам расчета за месяц.

- В справочнике кодов дохода изменять описание дохода не требуется, система все это сделает сама.

- Доходы в натуральной форме учитываются по дате, указанной в документе.

- Доходы в денежной форме учитываются по дате выплаты.

Учет доходов для страховых взносов

- Унифицирован порядок обложения доходов взносами на пенсионное, медицинское и социальное страхование.

- Доходы по договорам ГПХ стали облагаться социальным страхованием. Поэтому заболевший сотрудник на ГПХ может получить больничный лист точно так же, как и штатный сотрудник.

Обратите внимание: для получения больничного листа сотрудник на ГПХ должен заработать необходимый минимум для начисления ему больничного листа.

- Доходы по договорам ГПХ опекунов и попечителей, получающих страховые пенсии, не облагаются взносами.

Обратите внимание: доходы прокуроров, судей, следователей выведены в отдельный тариф, где взносы на ОПС не начисляются.

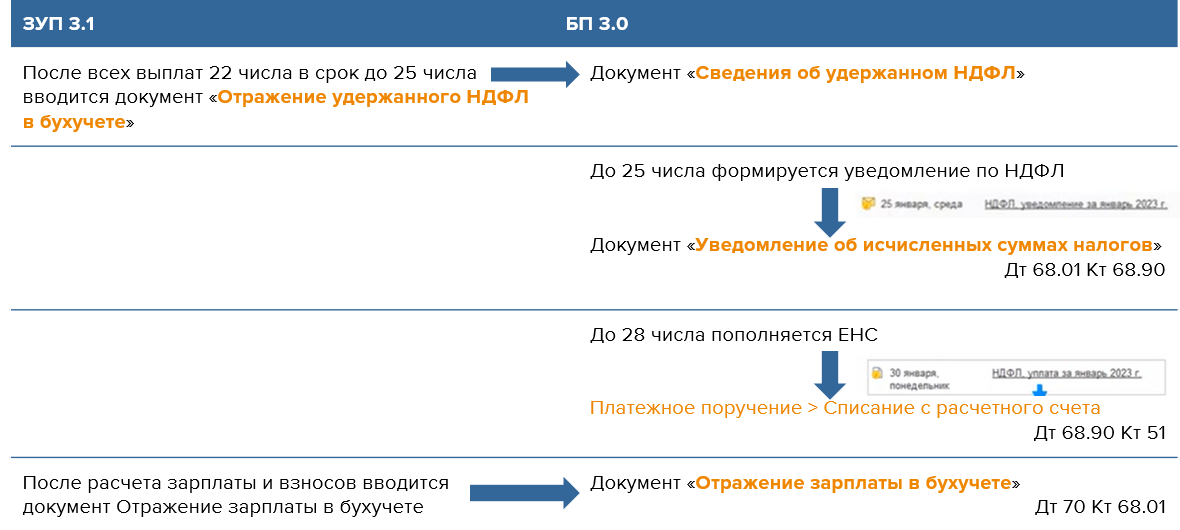

Схема ежемесячного порядка действий по расчету НДФЛ и страховым взносам

До 15 числа каждого месяца

- Уплатить ФСС НС и ПЗ в СФР.

До 25 числа каждого месяца

- Подать сведения за текущий месяц по НДФЛ (удержанный с 23 числа предыдущего месяца по 22 число текущего месяца).

- Страховые взносы за прошлый месяц.

- Сформировать уведомление о суммах НДФЛ и страховых взносов к уплате.

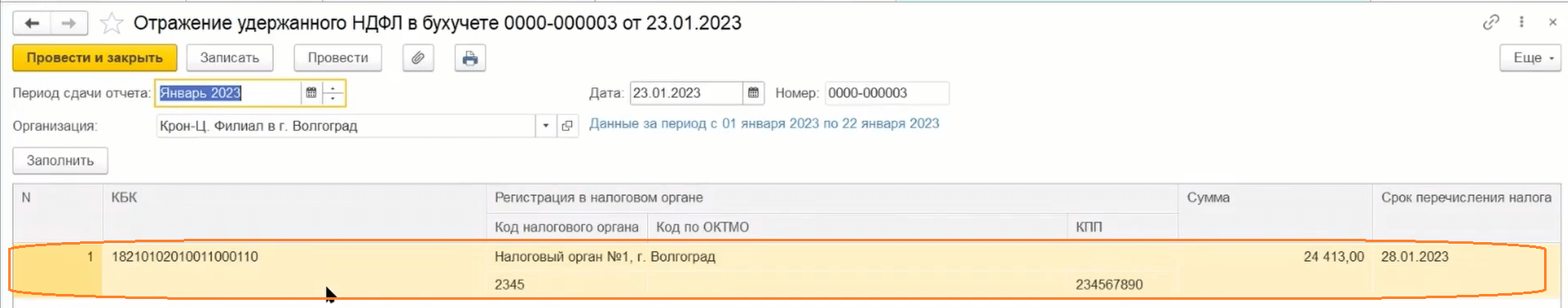

Обратите внимание: сформировать новый документ «Отражение удержанного НДФЛ в бухучете» можно в 1С:ЗУП.

До 28 числа каждого месяца

- Пополнить ЕНС на сумму НДФЛ и страховых взносов к уплате.

- НДФЛ за текущий месяц (тот, который удержан с 23 числа предыдущего месяца по 22 число текущего месяца).

- Страховые взносы за прошлый месяц.

Ежемесячный порядок действий по НДФЛ

Обратите внимание: документ «Отражение зарплаты в бухучете» вводится за прошлый период. В этом документе с 70 на 68.01 передается исчисленный подоходный налог, а удержанный реально передается уведомлениями.

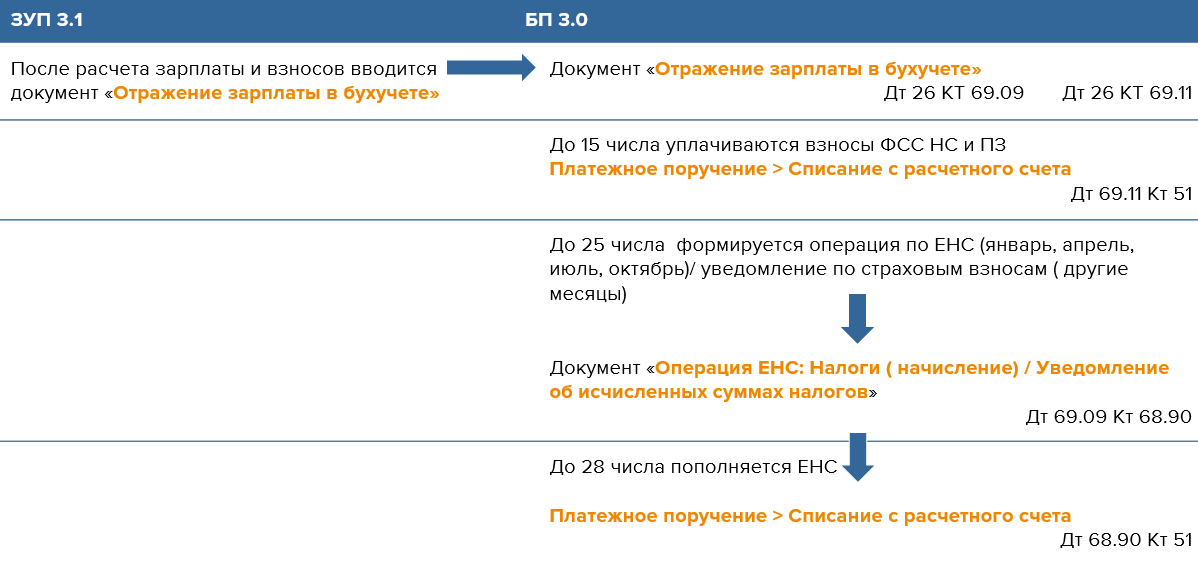

Ежемесячный порядок действий по страховым взносам

Обратите внимание: все документы в «1С:Бухгалтериия» можно сформировать вручную, если данные некорректно или вообще не подтянулись при синхронизации.

Тарифы страховых взносов

С 1 января 2023 года вводится новый тариф страховых взносов. В него будут включены три вида взносов: на пенсионное, медицинское и социальное страхование. Платить такие взносы нужно не в ФСС, а в объединенный социальный фонд.

Обратите внимание: эти изменения не коснутся взносов от несчастных случаев. Их необходимо рассчитывать отдельно и уплачивать не позднее 15 числа месяца, следующего за расчетным.

Основные изменения:

- Введение единого тарифа страховых взносов на все взносы — это 30% до предельной величины и 15,1 сверх предельной величины базы взносов.

Обратите внимание: действуют три льготных тарифа: 15%, 7.6%, 0%.

- Единая предельная величина базы взносов в 2023 году — 1 917 000 рублей.

- Появилась унифицированная база взносов. Она включает единый круг застрахованных лиц по всем видам страхования.

- Уплата производится единым платежом, срок уплаты — 28 число следующего месяца.

- Ежемесячная подача уведомления об исчисленных суммах налогов, авансовых платежей по налогам, страховых взносов.

Рассмотрим цепочку в программе «1С:Зарплата и управление персоналом»

Создадим начисление премии:

- Переходим во «Все начисления», нажимаем «Создать».

- Указываем месяц.

- Выбираем организацию и вид премии.

- Указываем дату.

- В табличной части указываем сотрудника.

- Ниже табличной части выбираем, что выплата произведена, например, в межрасчетный период.

- Программа автоматически рассчитывает НДФЛ.

- Записываем и закрываем документ.

Теперь необходимо сразу выплатить премию:

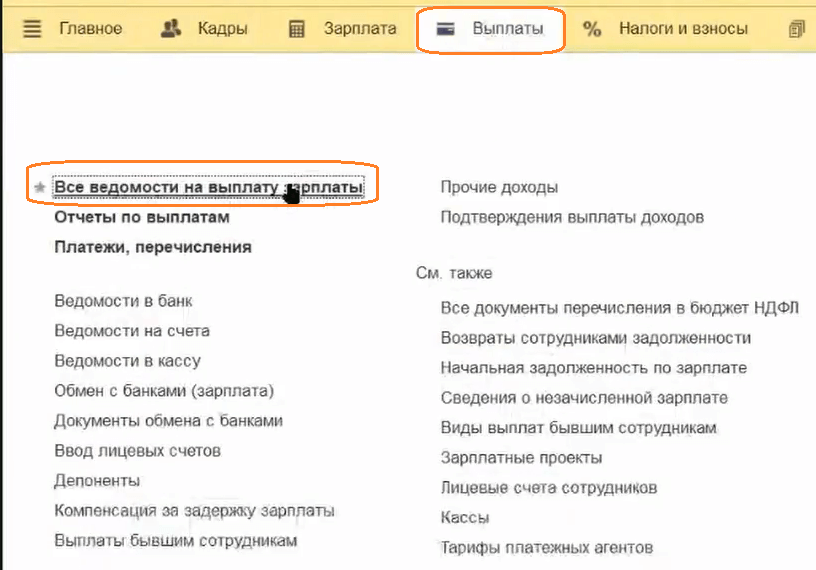

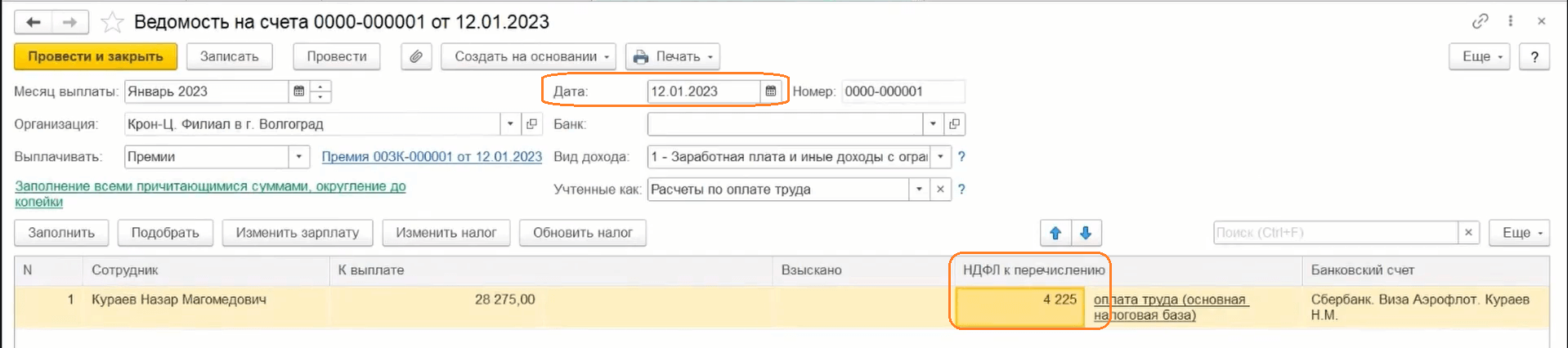

- Переходим в раздел «Выплаты», затем «Все ведомости на выплату зарплаты».

- Находим созданный документ.

- В табличной части сформировался налог к перечислению. Он зафиксирован 12 января 2023 года и как доход, и как удержанное НДФЛ.

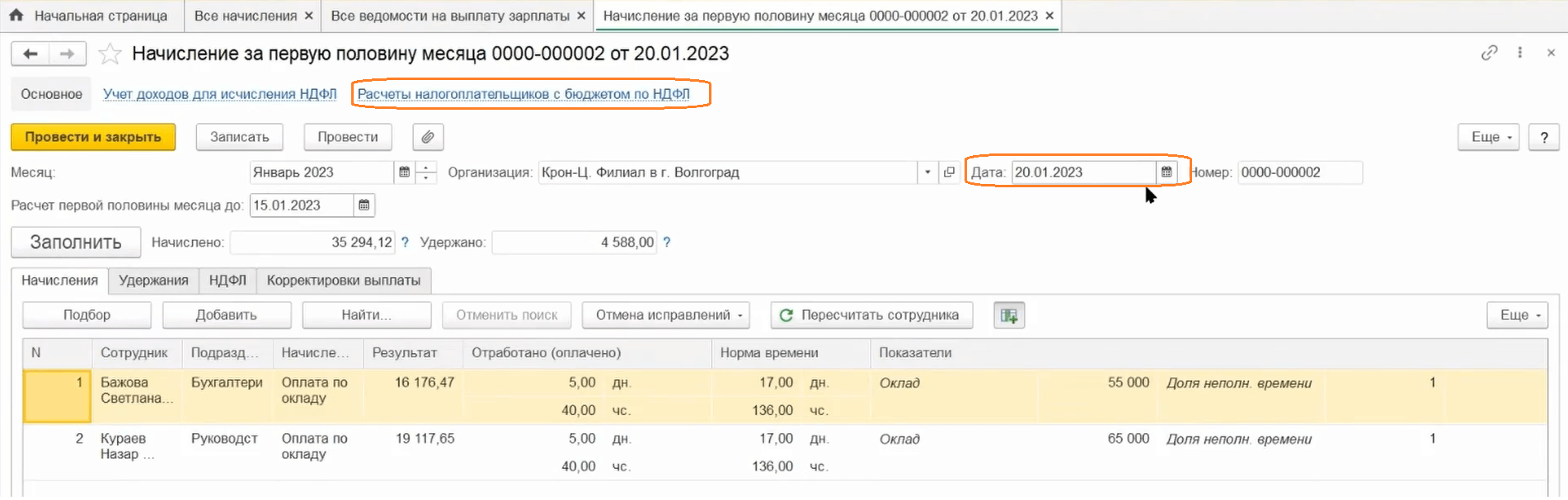

После ввода всех необходимых документов выполним начисления за первую половину месяца:

Обратите внимание: начисление заполнится по всем сотрудникам.

- Переходим в документ.

- Выбираем организацию.

- Проставляем дату выплаты в соответствии с датой выплаты аванса в организации.

- Указываем сотрудников.

- Проводим документ.

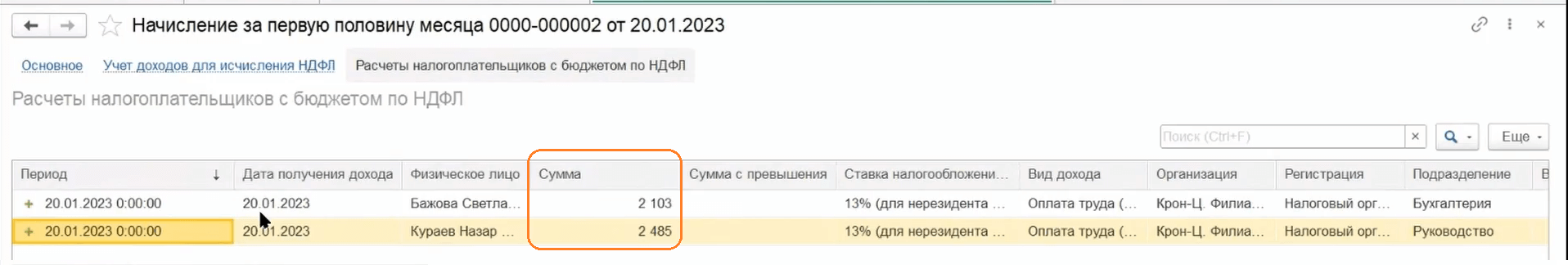

- Переходим по ссылке «Расчеты налогоплательщиков с бюджетом по НДФЛ».

- Заданное число (20 января) автоматически зафиксировано после проведения суммы удержанных налогов.

- Доходы по авансу и НДФЛ зафиксированы в нужных регистрах.

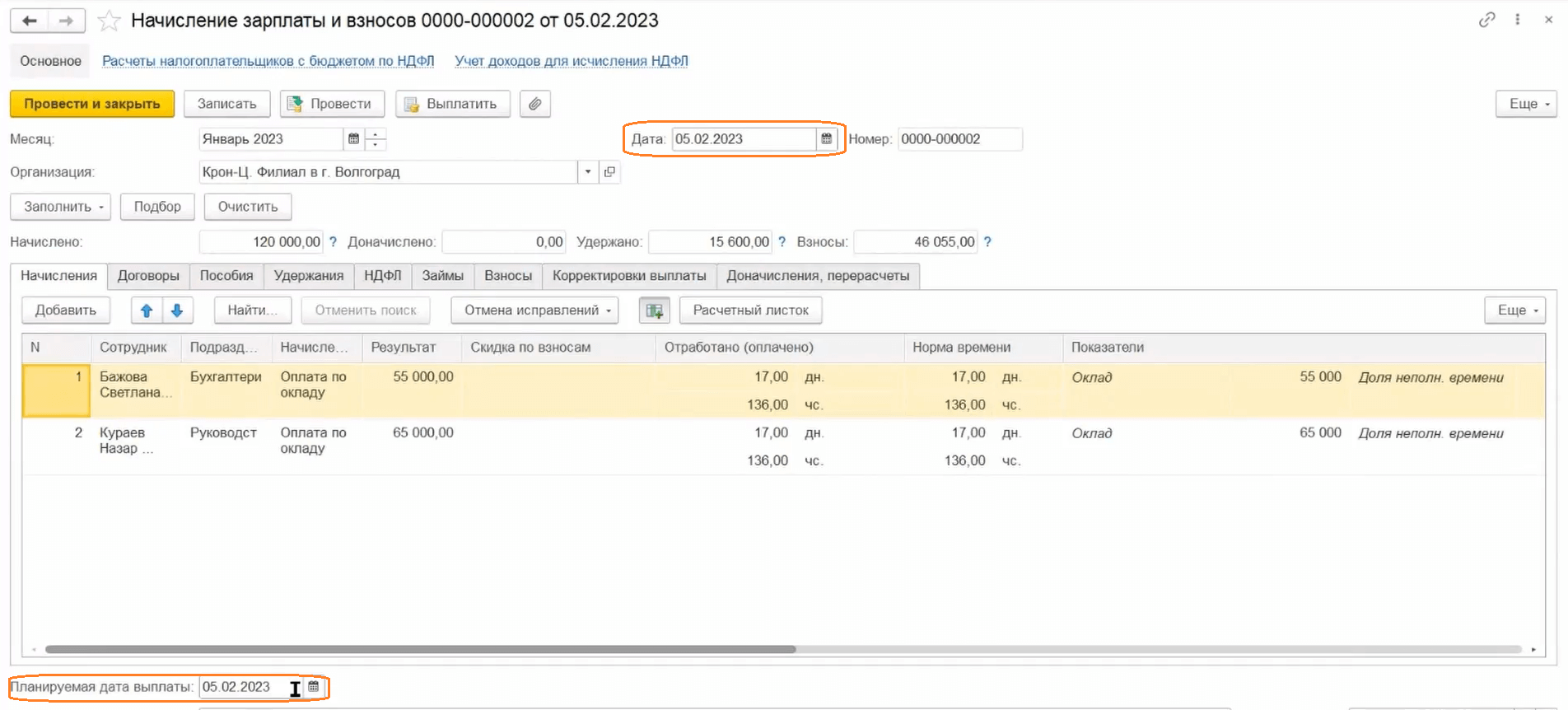

После того, как все рассчитали, делаем начисление зарплаты за месяц:

- В документе появляется новое поле — «Планируемая дата выплаты», которое необходимо заполнять.

- Заполняем дату документа.

- Планируемая дата выплаты определяется распорядком организации.

- Программа автоматически выполнила разделение зарплаты за месяц на аванс и на вторую половину.

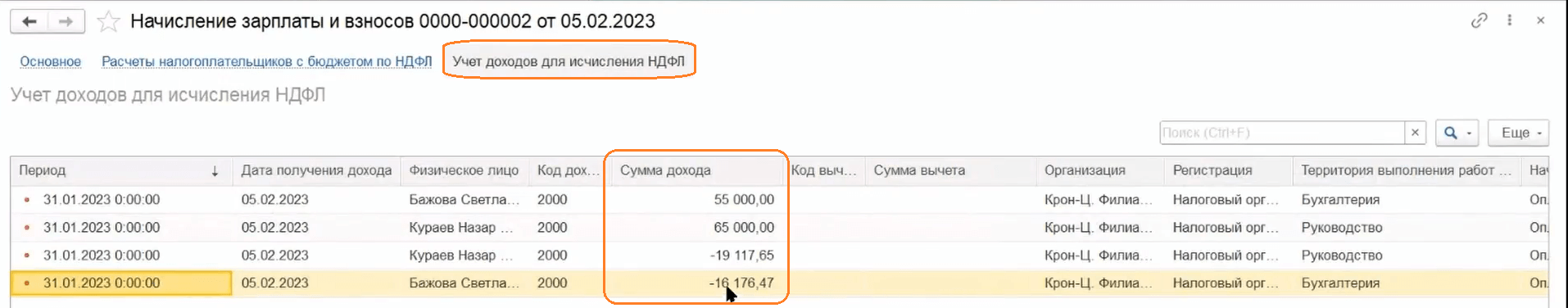

- В учете доходов для исчисления НДФЛ отражается:

- сумма, которая должна быть выплачена;

- сторнированная сумма выплаченных авансов.

Обратите внимание: тогда общая сумма доходов за вторую половину месяца считается за уменьшением выплаченного аванса.

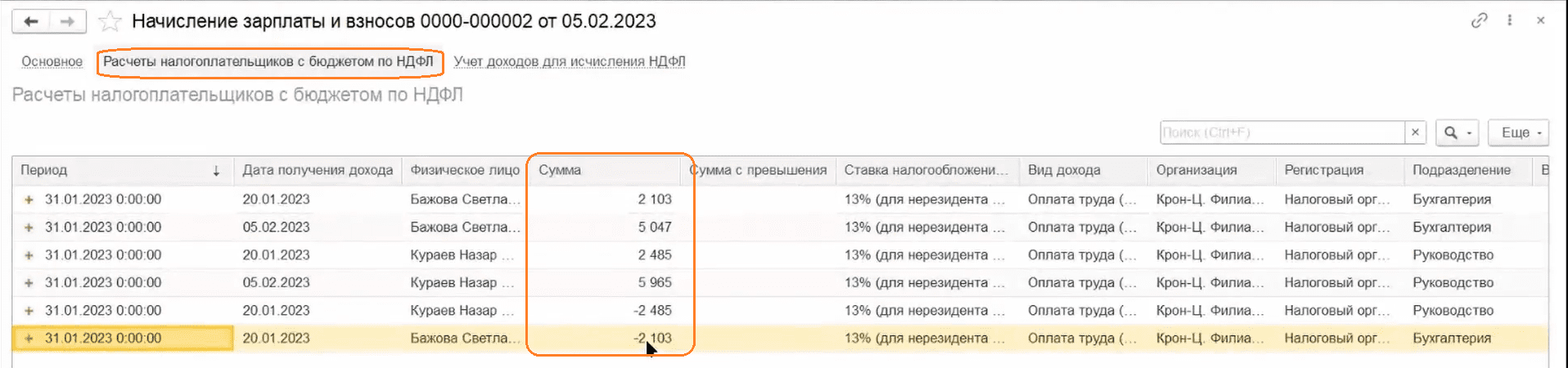

- Аналогичная картина присутствует и в расчетах налогоплательщика с бюджетом по НДФЛ. За 20 января сторнировались уже выплаченные НДФЛ с аванса.

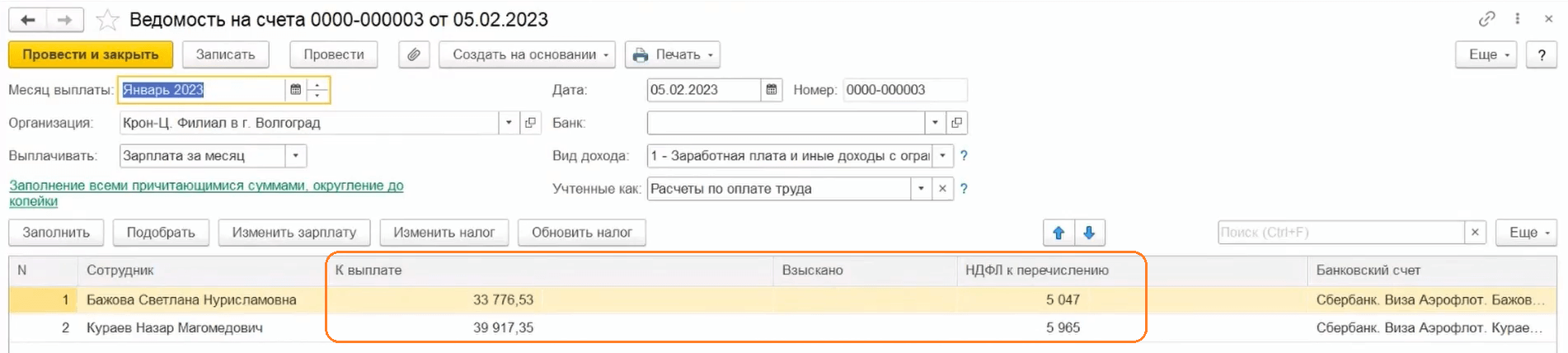

- В ведомости за зарплату за месяц будут отражаться суммы к выплате и НДФЛ.

Отражение удержанного НДФЛ в бухучете:

- Переходим в раздел «Зарплата», затем «Отражение удержанного НДФЛ в бухучете».

- Этот документ будет затем передаваться в бухгалтерию.

- Отражение создается пользователем, но заполняется автоматически.

- Если есть несколько КБК, то по каждому КБК заполняются свои суммы.

- Посмотрим, откуда в табличной части берутся суммы. Для этого существует несколько отчетов, которые можно посмотреть.

- Переходим в раздел «Налоги и взносы», затем «Отчеты по налогам и взносам».

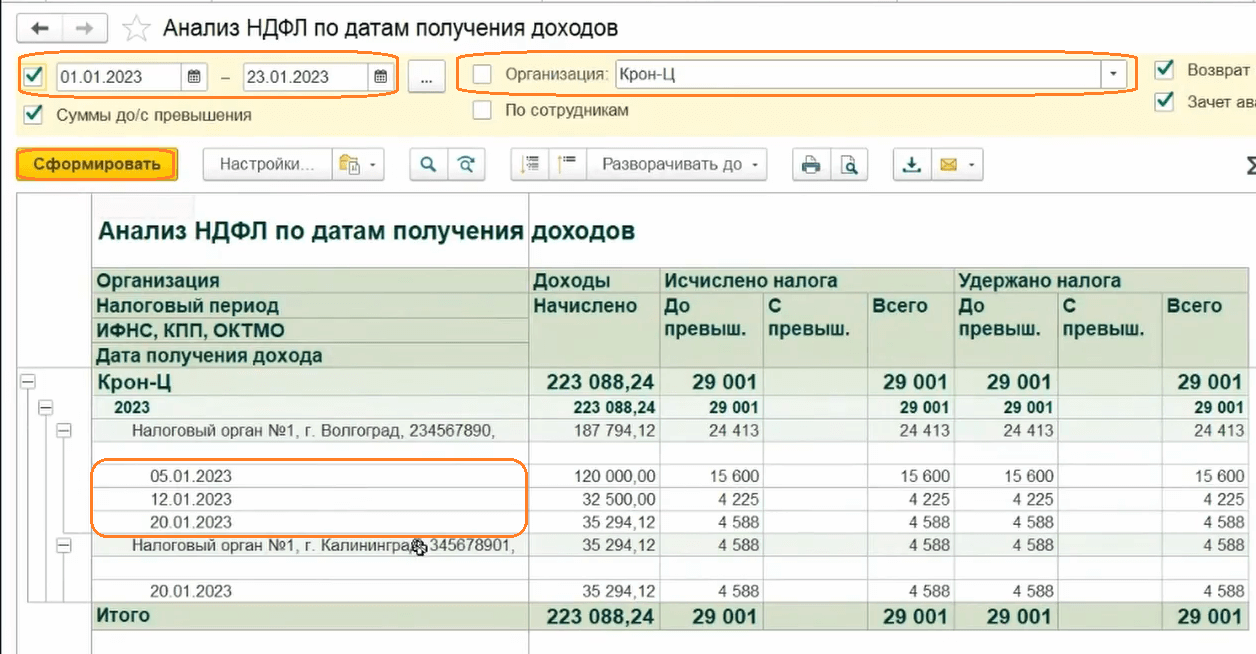

- Анализ НДФЛ по датам получения доходов«.

- Выбираем организацию.

- Указываем период.

- Нажимаем «Сформировать».

- В отчете отражается сумма по организации и даты получения доходов:

- 5 января — зарплата за декабрь;

- 12 января — выплата премии;

- 20 января — выплата аванса.

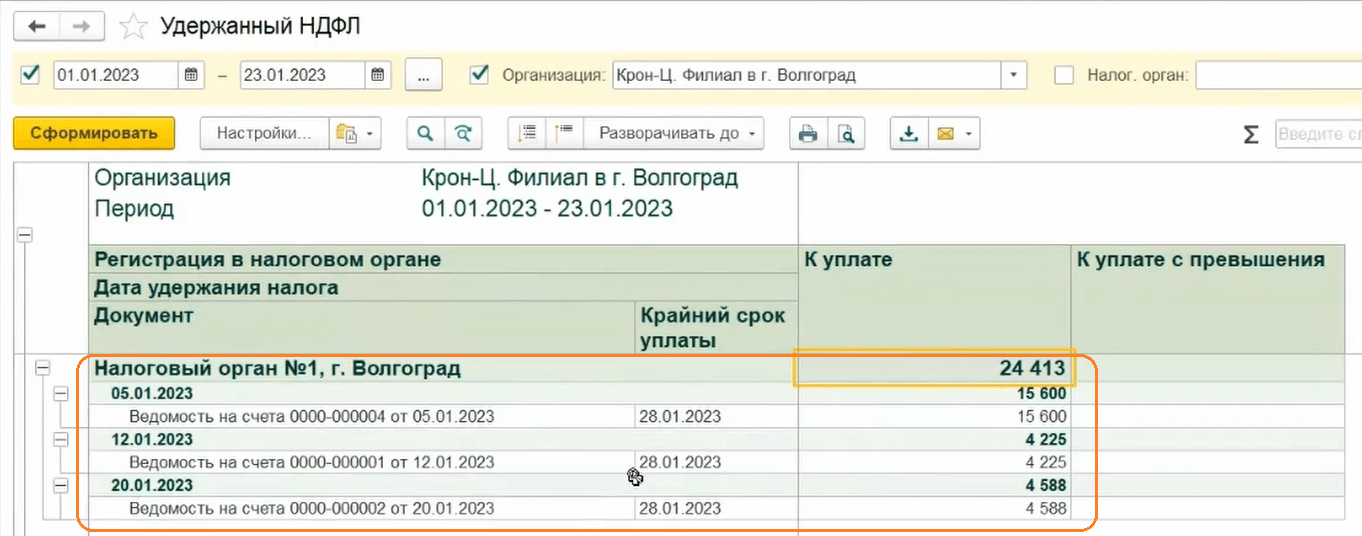

- Можно также посмотреть отчет «Удержанный НДФЛ».

- Выбираем организацию.

- Указываем период.

- Нажимаем «Сформировать».

- Здесь отражается та же самая сумма, только по ведомостям: зарплата, премия и аванс.

Обратите внимание: для более детального изучения пользователь может нажать на ведомость.

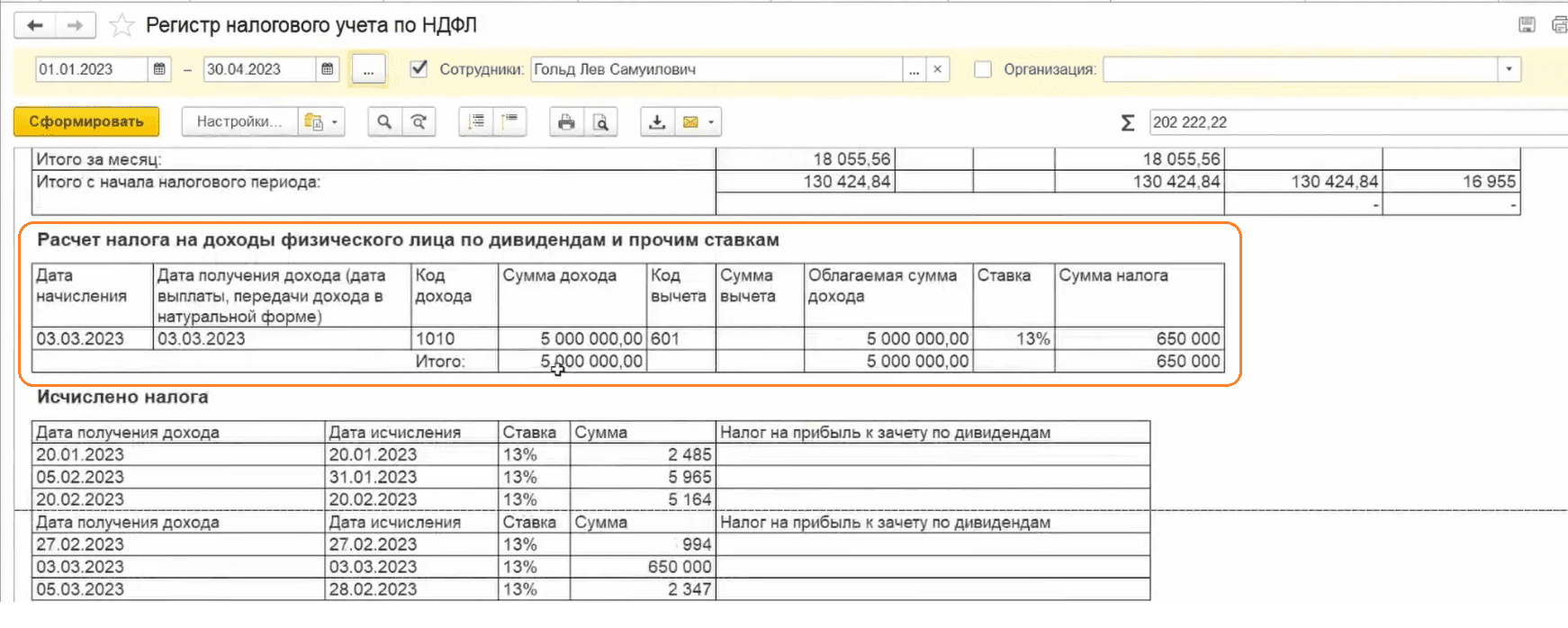

Регистр налогового учета сотрудника, получившего дивиденды:

- Переходим в «Регистр налогового учета по НДФЛ».

- Выбираем сотрудника.

- Указываем период.

- Нажимаем «Сформировать».

- В отчете по-прежнему остался отдельный раздел по суммам дивидендов и прочим ставкам.

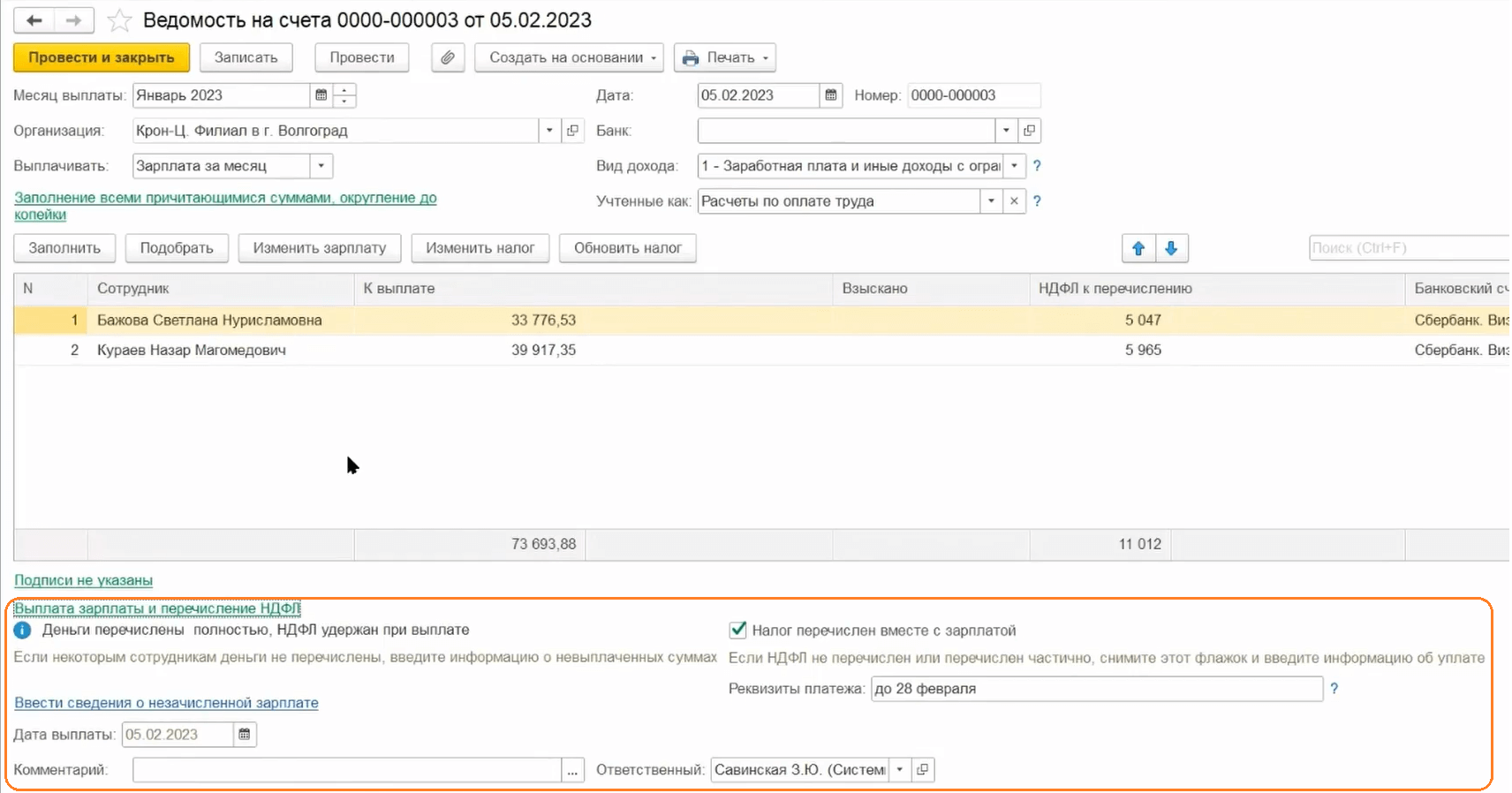

Особенность ведомости по зарплате

Если пользователь решил выплатить зарплату или ее часть в другой день, то подоходный налог необходимо пересчитать на новую дату выплаты на новую платежную ведомость.

Обратите внимание: мы рекомендуем вводить документы и отклонения непосредственно перед выплатой. Зарплату в этом случае тоже стоит выплачивать сразу.

Следующий выпуск посвятим ответам на вопросы читателей.

Чтобы не пропустить, подписывайтесь на Telegram-канал «ЛК 1С‑Рарус отвечает».

Работа с 1С:Зарплата и управление персоналом