Статья будет полезна бухгалтерам и руководителям.

Организация может заключать договор аренды имущества с физическим лицом, не являющимся сотрудником компании. Такой вид договора имеет свои особенности. Новый выпуск посвятим разбору, как отразить условия договора в программе «1С:Бухгалтерия ПРОФ 8.3».

Что такое договор аренды имущества?

Договор аренды предполагает, что арендодатель обязуется предоставить арендатору имущество за плату во временное владение и пользование или во временное пользование. Арендатор же, в свою очередь, обязуется произвести выплаты в пользу арендодателя за такое право.

В случае аренды имущества у физического лица основным условием является то, что физлицо должно быть собственником сдаваемого в аренду имущества или обладать правом им распоряжаться.

Обратите внимание: если в аренду передается недвижимое имущество, а срок аренды составляет год и более, то договор, в соответствии с п. 2 ст. 651 Гражданского кодекса РФ, подлежит государственной регистрации и считается заключенным с момента его регистрации.

Какие условия должны быть прописаны в договоре?

В соответствии с пунктом 1 статьи 614 Гражданского кодекса РФ, в договоре должно быть прописано:

- размер арендной платы;

- порядок аренды;

Например, условия оплаты коммунальных платежей. Если арендодатель берет с арендатора плату за коммунальные платежи сверх арендной платы, то коммунальные платежи могут взиматься как в фиксированном размере, так и в комбинированном (есть фиксированная часть суммы, остальное доплачивает арендатор в соответствии с фактически потребленными услугами).

- условия аренды. Например, есть ли у арендатора право сдавать имущество в субаренду, порядок возмещения неотделимых улучшений арендованного имущества и т. д.;

- сроки уплаты арендной платы.

Обратите внимание: договор считается действительным при письменном соглашении обеих сторон.

В бухгалтерском учете арендная плата относится к расходам по обычным видам деятельности.

В целях налогообложения налогом на прибыль арендная плата включается в состав прочих расходов, связанных с производством или реализацией.

Порядок налогообложения НДФЛ зависит от:

- регистрации физического лица в качестве индивидуального предпринимателя;

- состава арендных платежей.

Арендодатель, являющийся ИП, является основанием для освобождения арендатора от статуса налогового агента. Следовательно, НДФЛ исчисляется и уплачивается арендодателем самостоятельно.

Обратите внимание: если арендодатель признан нерезидентом, то к нему, применяется ставка НДФЛ 30%.

Если сверх платы за аренду помещения арендодатель возмещает стоимость потребленных коммунальных услуг, то нужно учесть следующее:

- Фиксированные коммунальные платежи: арендодатель должен исчислить и удержать НДФЛ с таких сумм.

- Стоимость возмещаемых коммунальных услуг зависит от объема потребляемых услуг: суммы не облагаются НДФЛ, потому что у арендатора не возникает никакой выгоды.

Обратите внимание: показания, служащие для расчета коммунальной платы, должны быть зафиксированы и документально оформлены.

При этом доходы от сдачи имущества в аренду не облагаются страховыми взносами на следующие виды страхования:

- социальное страхование по единому тарифу;

- страхование от несчастных случаев на производстве и профессиональных заболеваний.

Как отразить аренду в программе «1С:Бухгалтерия 8.3»?

Программа не подразумевает автоматического учета аренды имущества у физического лица.

Рассмотрим пример учетных операций для случая, когда арендодателем выступает физическое лицо, не зарегистрированное в качестве ИП.

В этом случае необходимо выполнить несколько действий.

Отражение проводок

Выполните следующие действия:

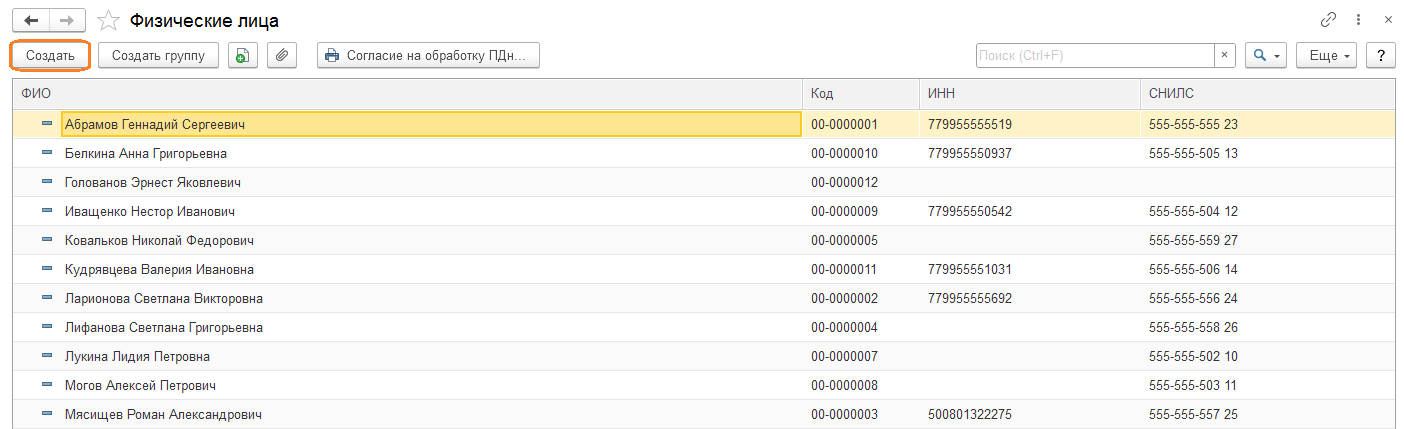

- Перейти в раздел «Зарплата и кадры», затем «Физические лица».

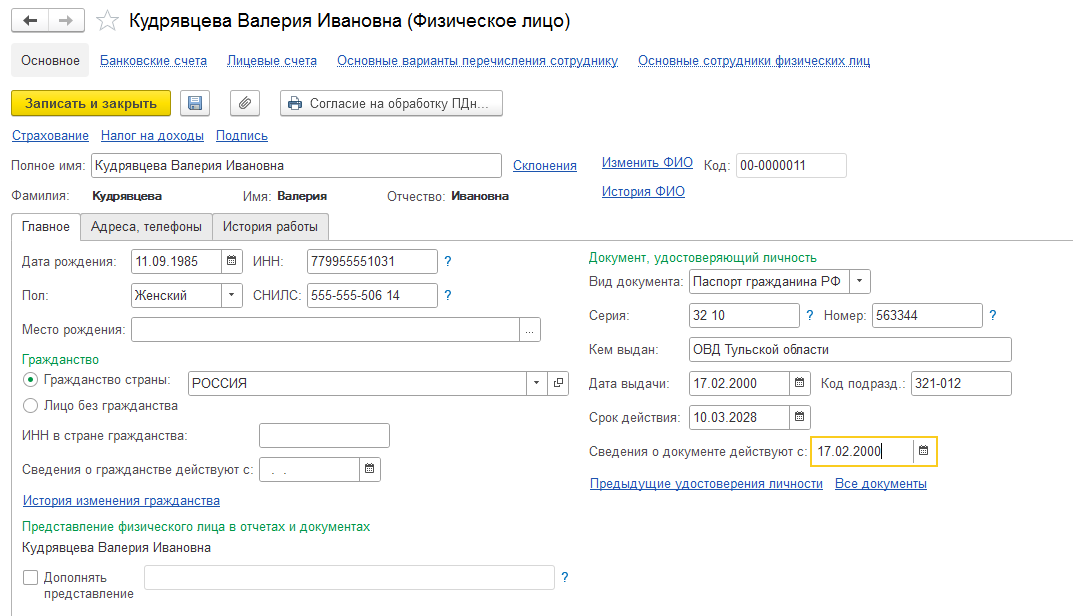

- Завести карточку с персональными данными физического лица, создав новый элемент справочника «Физические лица».

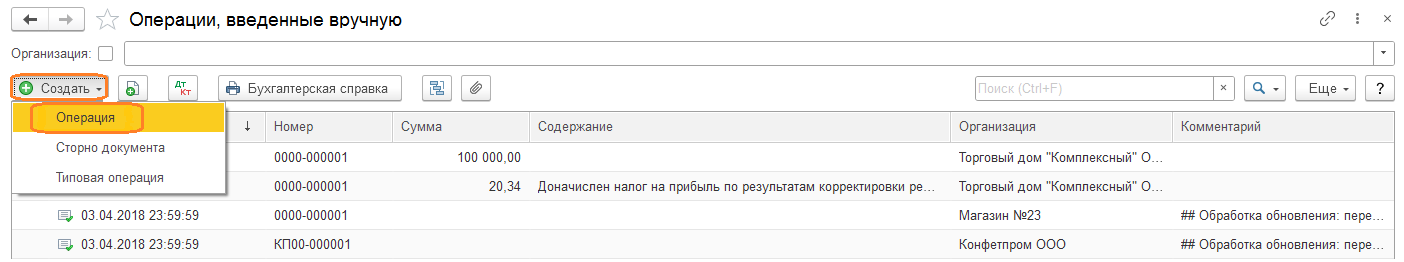

- Перейти в раздел «Операции», затем «Операции, введенные вручную».

- Установить дату проведения операции.

- Выбрать организацию, если в программе ведется учет по нескольким организациям.

- Заполнить содержание операции «Аренда имущества у физического лица».

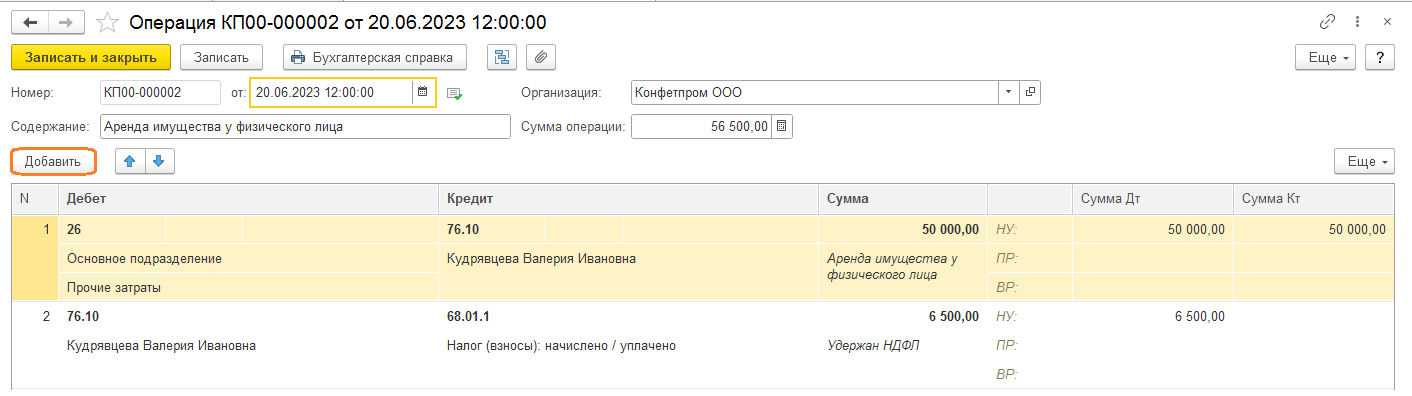

- В табличной части по кнопке «Добавить» внести необходимые проводки, указывая соответствующее содержание для каждой строки в поле под суммой:

- Дт 26 (20, 44 и т. д.) Кт 76.10 — сумма арендной платы, установленная договором;

- Дт 76.10 Кт 68.01 — сумма удержанного НДФЛ.

Отражение операции в налоговых регистрах по НДФЛ

В целях корректного отражения дохода физического лица в виде арендной платы и удержанного налога в отчетности по НДФЛ, необходимо выполнить следующие действия:

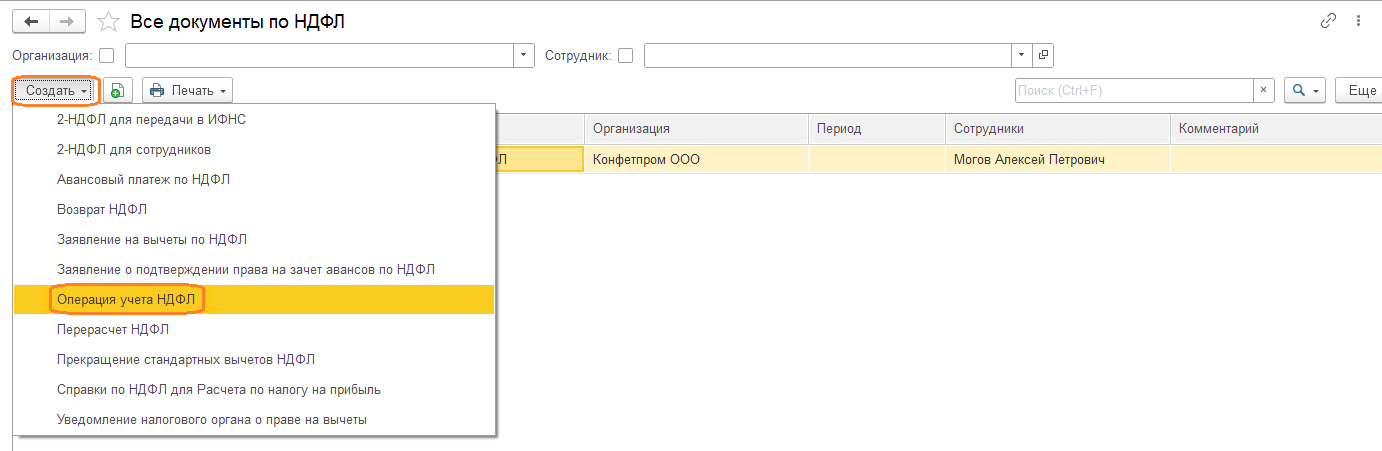

- Перейти в раздел «Зарплата и кадры», далее «НДФЛ».

- Выбрать «Все документы по НДФЛ».

- Нажать «Создать», затем «Операция учета НДФЛ».

Обратите внимание: суммы, зарегистрированные этим документом, не оказывают влияния на взаиморасчеты с физическим лицом, не увеличивают долг организации перед ним и не включаются в ведомости на выплату заработной платы при их автоматическом заполнении.

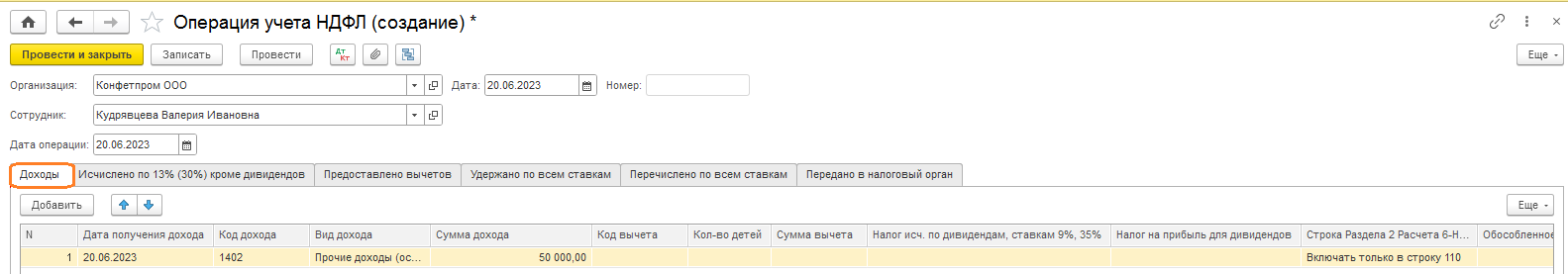

- Выбрать организацию, если в программе ведется учет по нескольким организациям.

- Указать дату регистрации документа в информационной базе.

- Выбрать арендодателя.

- В поле «Дата операции» указать дату выплаты по договору аренды, на которую будет зарегистрировано удержание налога.

- Перейти на вкладку «Доходы».

- В табличной части заполнить следующие столбцы:

- Дата получения дохода, то есть дату перечисления сотруднику арендной платы.

- Код дохода.

Обратите внимание: для аренды транспортных средств используйте код 2400 «Доходы от использования любых транспортных средств в связи с перевозками, включая штрафы; трубопроводов, ЛЭП, линий связи, компьютерных сетей», для аренды помещения 1402 «Доходы, полученные от сдачи в аренду или иного использования недвижимого имущества, за исключением доходов с кодом 1401».

- Вид дохода («Прочие расходы (основная налоговая база)»).

- Сумма дохода.

- Строка Раздела 2 Расчета 6‑НДФЛ. Выберите «Включать только в строку 110».

- Обособленное подразделение (при необходимости).

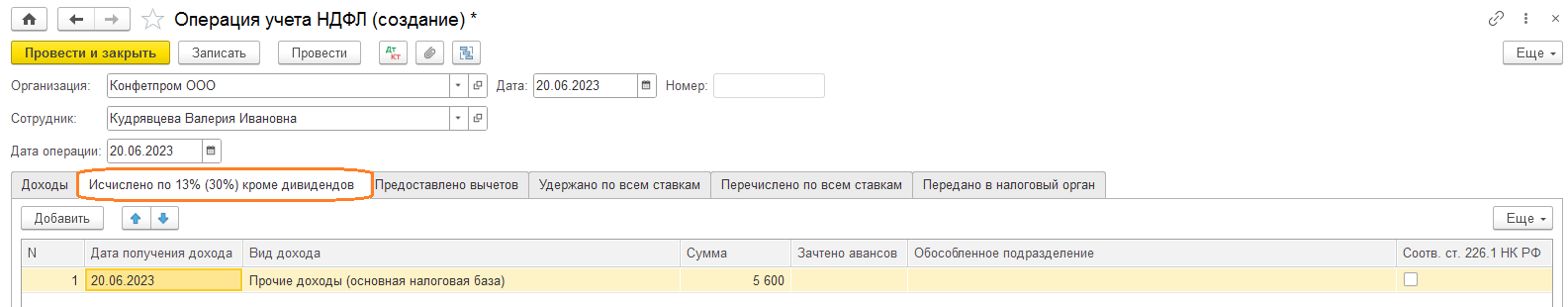

- Перейти на вкладку «Исчислено по 13% (30%) кроме НДФЛ».

- Заполнить табличную часть:

- дата получения дохода,

- вид дохода,

- сумма налога к удержанию.

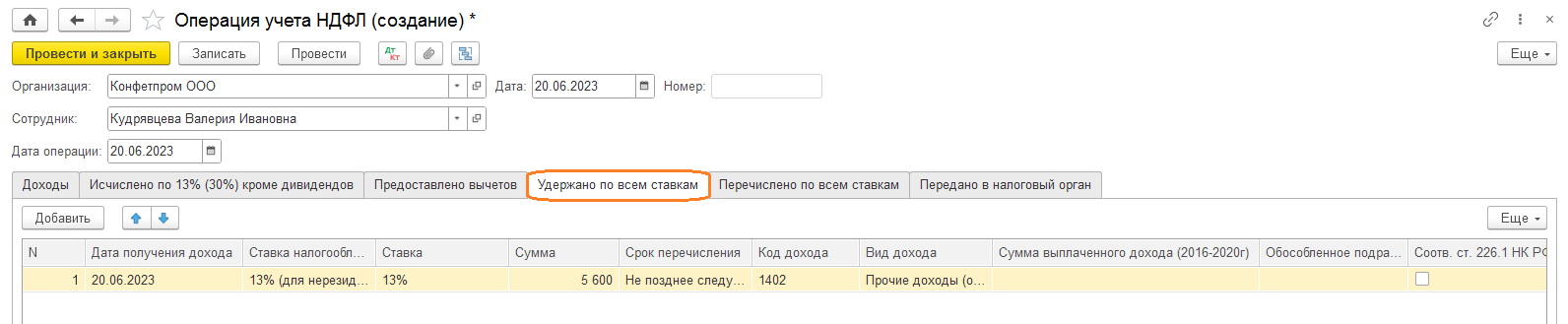

- Перейти на вкладку «Удержано по всем ставкам».

- Заполнить табличную часть:

- ставка налогообложения,

- ставка,

- сумма выплаты,

- вид дохода,

- код дохода.

- Перейти на вкладку «Перечислено по всем ставкам».

- Указать реквизиты платежного документа для перечисления НДФЛ.

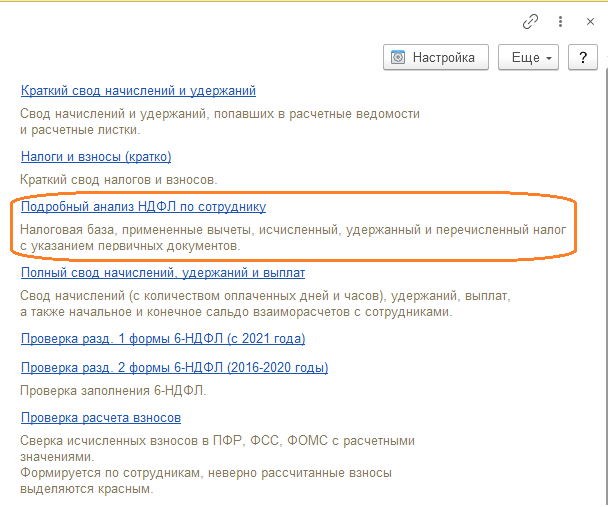

- Для проверки правильности отражения дохода и НДФЛ перейти в раздел «Зарплата и кадры», затем блок «Зарплата».

- Выбрать «Отчеты по зарплате».

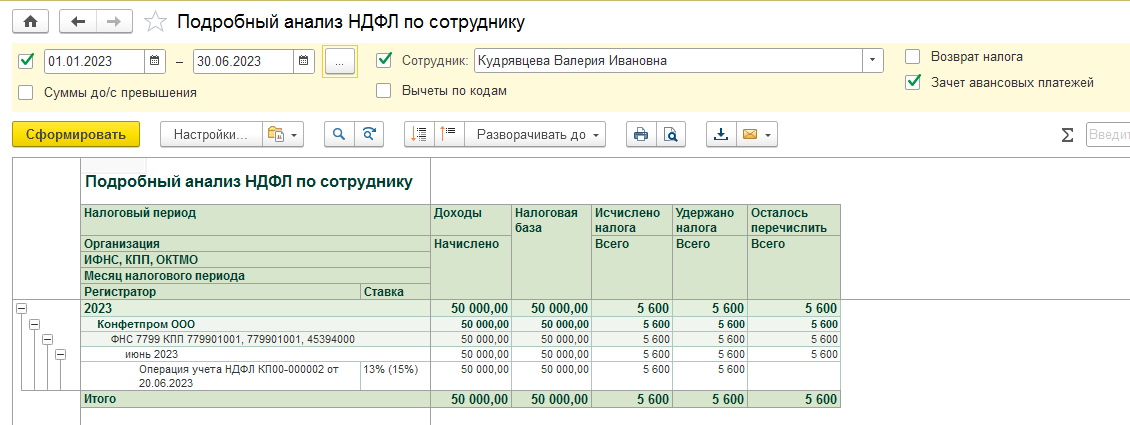

- В открывшемся списке выбрать «Подробный анализ НДФЛ по сотруднику».

- В шапке отчета выбрать интересующий период и физическое лицо.

- Сформировать отчет и проверить корректность данных.

Нужно ли заполнять расчет 6‑НДФЛ?

Организация должна заполнить разделы 1 и 2 расчета 6‑НДФЛ, чтобы отразить в нем информацию о выплатах, произведенных в пользу физического лица, а также налогах.

Обратите внимание: расчет 6‑НДФЛ необходимо подавать каждый квартал.

Подписывайтесь на Telegram‑канал «ЛК 1С‑Рарус отвечает», чтобы не пропустить новые выпуски.

Вам также может быть интересно: